個人事業主には法人用クレジットカードがおすすめ!選び方やメリットを解説

個人事業主やフリーランスの場合、仕入れ代や経費など事業にまつわる支払いに使えるクレジットカードを持っておくと便利です。個人向けのクレジットカードを利用することもできますが、法人カードの一種である、ビジネスカードを利用するとより多くのメリットがあります。

ここでは、個人事業主の方におすすめのビジネスカードをはじめ、利用するメリット、注意点、自分に合ったビジネスカードの選び方を解説します。

個人事業主におすすめのクレジットカードは?

個人事業主におすすめのクレジットカードは、個人事業主でも利用できる法人カードです。法人カードは、その名前から法人しか持てないと思われがちですが、個人事業主でも持てるビジネスカードがあります。

ビジネスカードとは、法人カードの一種で、主に中小企業と個人事業主を対象にしたクレジットカードのことです。

ビジネスカードは、主に仕入れ代や経費など事業にまつわる決済に使うことが想定されているので、個人向けのクレジットカードとは違い、以下のような特徴があります。

ビジネスカードの主な特徴

- 引き落とし口座として屋号付き口座や法人口座を設定できる

- 個人向けのクレジットカードに比べ、ご利用可能枠が大きい傾向がある

- 社員カードの追加発行が可能

- ビジネスに役立つ付帯サービスが充実している

個人向けのクレジットカードを仕入れ代や経費の決済に使った場合、引き落とし口座は個人口座になるので、プライベートと事業の支出を区別する仕訳作業が必要になります。しかし、ビジネスカードであれば、屋号付き口座から引き落とせるので、プライベートと事業の支出をしっかり分けて管理することができます。

また、事業主個人の与信だけで審査されるビジネスカードなら、税務署に開業届を提出した後ならすぐに申し込みが可能です。早く作っておけば、その分仕訳の手間を省けますし、屋号付き口座を見るだけで事業の財務状況を確認できるのでおすすめです。

なお、個人事業主が法人化を考えている場合、ビジネスカードによっては、法人化後に申し込むと提出書類が多くなる場合があります。法人化後にこだわる必要がないのであれば、個人事業主の間に作っておくといいでしょう。

個人事業主がビジネスカードを使うメリット

個人事業主がビジネスカードを使うと、仕訳作業の手間を省けるだけでなく、そのほかにもさまざまなメリットがあります。ここでは、個人事業主がビジネスカードを使う主なメリットをくわしく見ていきましょう。

個人事業主がビジネスカードを使う主なメリット

- 経費管理の手間を省ける

- ご利用可能枠が大きく、急な出費にも対応しやすい

- 支払計画が立てやすくなる

- 付帯サービスでお得になる

- たまったポイント利用で節約になる

経費管理の手間を省ける

個人事業主がビジネスカードを使うメリットは、経費管理の手間が省けることです。ビジネスカードを会計ソフトと連携しておけば、取引明細を自動で取り込むので、入力の手間を省けたり、入力漏れを防げたりします。また、プライベートのお金と分けて管理できるので、確定申告の際の仕訳作業も不要です。

事業を行う上では、クラウドサービスや公共料金といった毎月かかる固定費の支払いが多く発生しますが、経費の支払いをビジネスカードに一本化すれば、振り込みの手間もかからず、経費処理の時間を削減できるでしょう。また、振込手数料もかかりません。さらに、ビジネスカードのWEBの利用明細で決済履歴を簡単に把握できるといったメリットもあります。

なお、クレジットカードの場合、支払手数料がかかることはありますが、勘定科目の「支払手数料」として経費に計上できます。

ご利用可能枠が大きく、急な出費にも対応しやすい

ビジネスカードは、個人向けのクレジットカードよりもご利用可能枠が大きい傾向があり、急な出費にも対応しやすいことはメリットといえます。例えば、手元に現金がなくても、仕入れ代や備品の購入費、税金、保険料などさまざまな支払いに利用できます。急遽、広告費を増やしたいというときにも、ご利用可能枠に余裕があれば対応できるでしょう。

なお、お金が借りられるキャッシング機能つきのビジネスカードは少ないですが、中には、個人事業主のみ利用可能となっているビジネスカードもあります。キャッシング機能つきのビジネスカードであれば、融資を受けるほどではない、少額を借り入れたい場合にも役立つでしょう。ただし、借り入れには利息がかかりますのでご注意ください。

支払計画が立てやすくなる

ビジネスカードは後払いのシステムなので、支払計画を立てやすくなることもメリットのひとつです。事業を行う上で、売上が立っても入金されるまでに時差が発生することは多くあります。そうしたときにも、引き落とし日までに余裕があるので、キャッシュフローにゆとりができ、支払計画を立てやすくなるでしょう。

付帯サービスでお得になる

ビジネスカードの中には、航空券やホテル、レストランなどが割引料金で利用できたり、空港ラウンジを無料で利用できたりといった出張や接待時に活用できるサービスが付帯されているものがあります。ランクの高いゴールドカードやプラチナカードであれば、さらに手厚いサービスが付帯されているでしょう。ビジネスカードで支払うだけでお得になることも、ビジネスカードのメリットといえます。

たまったポイント利用で節約になる

ビジネスカードの多くは、個人向けのクレジットカードと同じように、ご利用金額に応じてポイント還元が受けられます。たまったポイントを航空会社のマイルや、事業の備品に使えるアイテムに交換すると、経費の節約になるので、この点もメリットといえるでしょう。

個人事業主がビジネスカードを持つときの注意点

ビジネスカードにはメリットが多くある一方で、注意点がいくつかあります。個人事業主がビジネスカードを持つにあたっては、以下のような点に注意しましょう。

年会費がかかる

ビジネスカードには年会費が無料のものもありますが、基本的には年会費がかかります。年会費は一般カードで数千円程度、ゴールドカードで1万円程度、プラチナカードで2万円程度が目安です。ビジネスカードを作れば、毎年年会費がかかりますが、事業に利用するクレジットカードの年会費は、「支払手数料」「諸会費」「雑費」といった勘定科目で経費に計上することが可能です。ただし、勘定科目の設定には条件があるので注意してください。

クレジットカードの請求明細で消費税の仕入税額控除は受けられない

カード会社の請求明細書は、支払いを裏付ける書類の一種ではありますが、税法上の領収書としては扱われません。そのため、カード会社の請求明細書を保存することで消費税の仕入税額控除を受けることはできませんので注意しましょう。消費税の仕入税額控除の適用を受ける場合は、サービスを提供する側(カード加盟店)から受け取った、適格請求書を保存することが必要です。

なお、特例などもありますので、インボイス制度での仕入税額控除を適用させる場合は税理士にご相談ください。

また、カード会社の利用明細やお店のレシートは税務調査の際には有効となりますので、保管しておきましょう。

仕訳作業のルールが異なる

仕入れ代や経費など事業にまつわる支払いをプライベート用のクレジットカードで行った場合と、屋号付き口座に紐づいたビジネスカードで行った場合では、仕訳の方法が異なるので注意しましょう。例えば、ビジネスカードで事業費用を支払った場合の勘定科目は「未払金」、プライベート用の個人向けクレジットカードで支払った場合の勘定科目は「事業主借」になります。

また、ビジネスカードでの決済で、たまったポイントを使って商品を購入したり、商品と交換したりした場合は、条件にあわせて「値引き」や「雑収入」といった勘定科目を使っての仕訳が必要です。

仕訳は難しく感じますが、会計ソフトを利用すればサポートしてもらえるのでおすすめです。どのように仕訳するかわからない場合は、税務署や税理士に相談しましょう。

個人事業主がビジネスカードを選ぶポイント

では、個人事業主が事業用に使うなら、どういったビジネスカードを選べばいいのでしょうか。個人事業主がビジネスカードを選ぶ際は、以下のようなポイントを参考にしてみてください。

申込条件で個人事業主が対象になっていること

ビジネスカードには、個人事業主と法人の両方が対象になっているものと、法人のみを対象としているものがあります。申込条件を確認し、個人事業主が対象になっているビジネスカードを選ぶようにしましょう。

ご利用可能枠が利用用途の金額とマッチしていること

ビジネスカードを選ぶポイントとして、ご利用可能枠が利用用途の金額とマッチしていることも挙げられます。例えば、ビジネスカードで支払いたい経費を1~2カ月分洗い出してみて、その総額を満たすご利用可能枠のあるカードを選びましょう。

ただし、ビジネスカードのご利用可能枠は、カードごとに設定されている枠の中で審査結果に応じて設定されます。たとえ10万~100万円と記載があっても、必ずご利用可能枠が100万円になるとは限らないことには注意してください。

利用しやすい優待サービスがあること

ビジネスカードに付帯する優待サービスは、カード会社やカードのランクによって異なります。自分の事業で利用しやすい優待サービスがあるかどうかで決めるのも選び方のポイントのひとつです。例えば、遠方への出張が多いなら、航空券の割引や空港ラウンジが利用できる優待サービスがあるもの、取引先との会食が多いなら、レストランの優待サービスや予約サービスがあるものを選ぶといいでしょう。

ポイント還元率が高いこと

ポイント還元率とは、「〇〇円の利用につき1ポイント還元」というレートのことです。特定の条件下でポイント還元率が上がるビジネスカードもあるので、よく利用する店舗やサービスでポイントがためやすいかどうかでビジネスカードを選ぶ方法もあるでしょう。

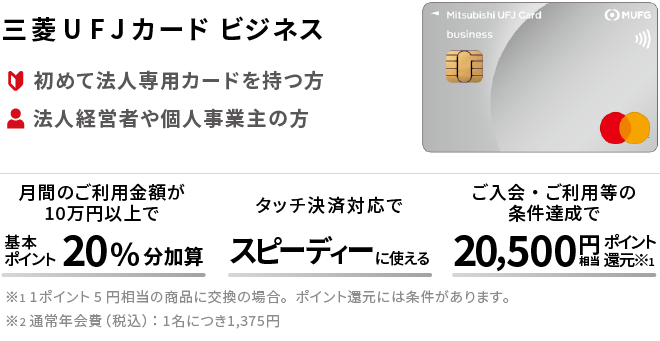

初めてビジネスカードを持つ経営者におすすめの三菱UFJカード ビジネス

三菱UFJニコスが発行している「三菱UFJカード ビジネス」は、スモールビジネスや個人事業主の方が入会しやすく、初めてビジネスカードを持つ経営者におすすめです。

ビジネスカードのご利用金額は法人口座(屋号付き口座)からの引き落としになり、立て替え払いの負担を軽減したり、会計ソフトと連携して経費管理業務の効率化を図れたりします。また、引き落とし日に経費の支払日を一元化できるため、支払いまでにゆとりができて、キャッシュフローの改善などにも役立つでしょう。年会費は1,375円(税込)で、出張経費の削減に貢献する限定プランや、経費が割引価格になる優待サービスも利用可能です。

さらに、経費の支払いで1ポイント5円相当で使えるポイントがたまるだけでなく、ご利用金額に応じて基本ポイントを優遇するサービスや、入会初年度は国内利用でポイントが1.5倍になる優待サービスなどもあります。

すでに法人カードを持っていて、ご利用可能枠を増やしたいという場合にもおすすめの1枚です。

三菱UFJカード ビジネスの特長

- 出張経費の削減や経費が割引価格になる優待サービスがある

- タッチ決済対応でスピーディーに支払える

- 月間のご利用金額が10万円以上で基本ポイントの20%分が加算される

初年度の年会費が無料!優待サービスが充実したゴールドカード

※アメリカン・エキスプレス®での

発行をご希望の方はこちら

三菱UFJニコスのビジネスカードには、お得なゴールドカードがあります。「三菱UFJカード ゴールド ビジネス」の年会費は11,000円(税込)ですが、初年度の年会費は無料です。

また、ランクの高いゴールドカードならではの空港ラウンジサービス、JAL航空券をお得な運賃で予約できる優待サービスのほか、手数料無料でのゴルフ場の代理予約など、出張や接待をサポートするサービスが充実しています。

ご利用可能枠は100万~300万円ですので、出張費や接待交際費、仕入れ代、広告宣伝費の支払いなどにも安心して利用できるでしょう。

三菱UFJカード ゴールド ビジネスは月間のご利用金額が10万円以上の方は基本ポイントの50%分が加算されます。経費管理業務の効率化だけでなく、たまったポイントを福利厚生プランに使ったり、マイルに交換したりすることで経費削減にもつながるのでお得です。

三菱UFJカード ゴールド ビジネスの特長

- 初年度の年会費が無料になる

- タッチ決済対応でスピーディーに支払える

- 国内とホノルルの空港ラウンジが無料で利用できる

- ビジネスシーンでの優待サービスや割引サービスを利用できる

ビジネスリーダーにふさわしい、ステータス性と実用性に優れたプラチナカード

ランクの高い「三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カード」は、充実の優待サービスを付帯しています。経費管理の業務効率化だけでなく、ビジネス面においてさまざまなサポートがあるので実用性にも優れている1枚です。

例えば、24時間365日対応のコンシェルジュサービスが付帯されているので、国際便の手配や接待先のお店の予約、出張先での病気やケガなどをサポートします。また、国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できるので、空港での時間も快適に過ごせるでしょう。

ほかにも、一流ホテル、厳選されたダイニングやスパ、レストランでの優待サービスがあり、接待や出張の際に使えるハイクラスなサービスがそろっています。

入会初年度は、国内利用で基本ポイントが1.5倍、海外利用で2倍になるので海外出張費や経費の支払いでお得にポイントがためられます。

三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カードの特長

- コンシェルジュサービスを24時間365日利用できる

- 国内外の空港ラウンジが利用できる

- 海外出張の際にカード使用者1名につきスーツケース1つを優待価格で宅配できる

- 入会初年度の基本ポイントが国内利用で1.5倍、海外利用で2倍になる

- 国内の厳選されたレストランで2名以上の利用で1名分が無料になる

- 一流ホテル、厳選されたダイニングやスパでの優待サービスがある

- 国内利用分のポイントが1.5倍になる(入会初年度限定)

- 海外利用分のポイントが2倍になる

個人事業主はビジネスカードでお得に経理業務の負担を軽減しよう

個人事業主は、経理業務まで自分で行わなくてはいけないことが多くあります。忙しい中でも、事業に集中できるようにするには、経費管理の手間を省けて、メリットも多いビジネスカードを活用することがおすすめです。ビジネスカードに仕入れ代や経費の支払いを一本化すれば、プライベートでの支出と分けて管理ができるだけでなく、会計ソフトと連携しておくと入力の手間も省けます。また、支払計画が立てやすくなる、付帯サービスが利用できるといったメリットもたくさんあるので、個人事業主やこれからビジネスを始める方は、ビジネスカードの活用をぜひご検討ください。

おすすめのクレジットカード

| カード名 | スモールビジネスや 個人事業主の 最初の1枚におすすめ |

経費や仕入れ代などに 余裕を持たせたい 経営者におすすめ |

コンシェルジュなど 最高クラスの優待がほしい 経営者におすすめ |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード ビジネス |

三菱UFJカード ゴールド ビジネス |

三菱UFJカード プラチナ・ビジネス・ アメリカン・ エキスプレス®・カード |

||

|

※アメリカン・エキスプレス® |

||||

|

年会費 |

1人目 |

1,375円(税込) ※Visa、Mastercard® |

11,000円(税込) 初年度は年会費無料 ※Visa、Mastercard® |

22,000円(税込) |

| 2人目 以降 |

1,375円(税込) ※Visa、Mastercard® |

2,200円(税込) ※Visa、Mastercard® |

3,300円(税込) |

|

| ご利用可能枠 |

40万~80万円 ※ご契約法人単位 |

100万~300万円 ※ご契約法人単位 |

100万~500万円 ※ご契約法人単位 |

|

| 特長 |

|

|

|

|

| 最短発行 可能期間 |

3~4週間 | 3~4週間 | 3~4週間 | |

- 個人事業主でもビジネスカードを作れる?

- ビジネスカードの中には、個人事業主を対象としたものもあります。ただし、カードによっては、法人のみを対象としているビジネスカードもあるので、申込条件を見て、個人事業主も対象に含まれているかを確認してください。

くわしくは「個人事業主におすすめのクレジットカードは?」をご確認ください。 - 個人事業主がビジネスカードを作るタイミングは?

- 個人事業主がビジネスカードを作るなら、できるだけ早く作っておくといいでしょう。税務署に開業届を提出していれば、開業1年目でも申し込みができます。早いうちに作っておくことで、開業当初から仕訳の手間を省くことができます。また、ビジネスカードによっては法人化すると提出書類が多くなるので、特に法人化後にこだわる理由がないなら、個人事業主のうちに作っておくのがおすすめです。

くわしくは「個人事業主におすすめのクレジットカードは?」をご確認ください。 - 事業用のクレジットカードとは?

- 事業用のクレジットカードとは、仕入れ代や経費など、事業上の支払いを行うためのクレジットカードのことです。事業主個人のクレジットカードを利用することもできますが、事業用に特化したビジネスカードを利用するほうが、プライベートと事業用の支出を区別して仕訳の手間を省けたり、出張や接待時にお得になる優待サービスが利用できたり、さまざまなメリットがあります。

くわしくは「個人事業主がビジネスカードを使うメリット」をご確認ください。