請求書払いとは?導入するメリットやカード払いの方法を解説

企業間の決済方法は、一般的に請求書払いが利用されています。請求書払いは、都度払いに比べて、請求する側にも支払う側にもさまざまなメリットがあります。また、請求書払いの形式を維持しながら、クレジットカードで支払うことも可能です。

ここでは、請求書払いのメリットやデメリットのほか、請求書払い形式のままクレジットカード払いをする方法などについて解説します。

- 請求書払いとは、一定期間の取引金額をまとめて後払いする決済方法

- 請求書払いの条件

- 請求書払いの請求する側のメリット

- 請求書払いの請求する側のデメリット

- 請求書払いの支払う側のメリット

- 請求書払いの支払う側のデメリット

- 支払う側におすすめのカード払いを活用した請求書支払いサービス

- カード払いを活用した請求書支払いサービスを導入するメリット

- カード払いを活用した請求書払いサービス「BizPay請求書カード払い」

- 事業用の支払いならビジネスカードがおすすめ

- 三菱UFJニコスのビジネスカードの特長

- 初めてビジネスカードを持つ経営者におすすめの三菱UFJカード ビジネス

- 初年度の年会費が無料!優待サービスが充実したゴールドカード

- ビジネスリーダーにふさわしい、ステータス性と実用性に優れたプラチナカード

- 「BizPay請求書カード払い」の導入で経理業務を効率化しよう

請求書払いとは、一定期間の取引金額をまとめて後払いする決済方法

請求書払いとは、一定期間の取引をまとめて請求書を発行し、指定日までに入金する後払いの決済方法です。売手(請求する側)は、一定期間内に取引された商品やサービスの代金をまとめた請求書を発行し、買手(支払う側)はその請求書にもとづいて指定された期日までに代金を支払います。

請求書払いは、取引ごとの入金や料金回収を一度にまとめて行えるため、請求する側・支払う側の双方にメリットがあります。そのため、特に企業間取引で、広く利用されている決済方法です。

請求書払いの条件

請求書払いの条件は、請求する側が支払う側に十分な支払能力があるかを評価する「与信調査」をクリアすることです。企業によって与信調査の基準は異なりますが、取引先の経営体制や経営状態を確認し、自社のリスクを踏まえた上で請求書払いでの取引額を決定するというプロセスは各企業とも同じです。

与信調査は必ず行わなければならないわけではありませんが、請求する側は代金を回収できないリスクがあるため、多くの企業で行われています。

請求書払いの請求する側のメリット

請求書払いにおける請求する側のメリットは、都度払いに比べて、請求や入金確認業務にかかる手間を減らせることです。都度払いでは、取引ごとに請求書の作成、発送、入金確認といった手間がかかります。また、代金受領後に商品を発送する場合は、こまめな入金確認が必要です。

請求書払いなら、請求書の作成、発送、入金確認はまとめて1回で済むので、請求事務にかかる手間や時間を減らせます。

請求書払いの請求する側のデメリット

請求書払いにおける請求する側のデメリットは、先に商品やサービスを提供するため、代金が回収できないリスクがあることです。事前の与信調査で未払いのリスクをある程度軽減することはできますが、調査には時間や費用が発生します。また、取引先の急激な業績悪化によって代金が回収できないケースもありますが、これは事前に予測することが困難です。

こうしたリスクに備えて、取引信用保険や売掛保証を検討する企業も少なくありません。また、都度払いに比べて請求業務の負担が軽減されるとはいえ、支払いの遅延やキャッシュフローの悪化などの可能性も考えられます。

請求書払いの支払う側のメリット

請求書払いにおける支払う側のメリットは、支払業務が効率化されることです。支払業務は、請求金額や振込期日の確認のほか、振込作業などの手間がかかります。請求書払いであれば、これらが一度で済むため、支払業務にかかる手間や時間を減らせます。また、振込手数料の節約にもつながるでしょう。

商品やサービスの代金を後払いにできるため、資金を管理しやすくなるメリットもあります。

請求書払いの支払う側のデメリット

請求書払いだけではありませんが、支払う側のデメリットは、支払いを忘れると、取引先との信頼関係に悪影響を及ぼす可能性があることです。支払いを忘れたり、遅延したりした場合、取引先の信用を失って、取引の継続を断られる可能性もあります。そのため、資金の管理を徹底し、指定日までに入金しなければなりません。

支払う側におすすめのカード払いを活用した請求書支払いサービス

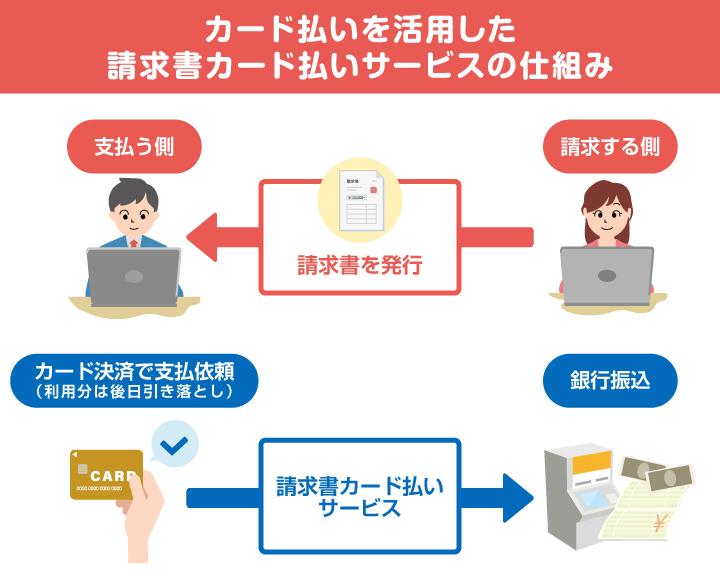

支払う側の振込作業の手間や、支払漏れのリスクを減らすには、カード払いを活用した請求書支払いサービスが役立ちます。このサービスは、取引先から受け取った請求書の支払いをカード決済で行い、サービス提供会社が代わりに取引先へ入金を行う仕組みです。カード決済された料金は、通常のクレジットカード利用時と同じように、カード会社が決めた引き落とし日に、まとめて引き落とされます。

カード払いを活用した請求書支払いサービスを導入するメリット

カード払いを活用した請求書支払いサービスを導入すると、「請求書払いを含む支払いを一元管理できる」「振込作業の手間が軽減される」など、さまざまなメリットがあります。ここからは、カード払いを活用した請求書支払いサービスを導入するメリットを5つ解説します。

請求書払いを含む支払いを一元管理できる

カード払いを活用した請求書支払いサービスを導入するメリットは、複数の支払いを一元管理できることです。請求書払いに加え、経費などの支払いにも同じクレジットカードを利用すれば、クレジットカードのご利用明細をチェックするだけで、いつ、どこで、何に、いくら支払ったのかをひと目で把握できます。このため、経理業務の効率化につながるだけでなく、支出の透明性も高まります。

振込作業の手間が軽減される

カード払いを活用した請求書支払いサービスの導入は、振込作業の手間を減らすことにもつながります。

通常の請求書払いでは、各取引先の請求書を確認し、振込先の情報や金額を手入力して支払手続きを行います。特に取引先が多数ある場合や、複数の請求書が毎月発生するような企業では、振込業務が煩雑になりがちです。カード払いを活用した請求書支払いサービスを活用すれば、振込作業の手間が少なくなり、入力ミスなどのリスクも少なくなります。

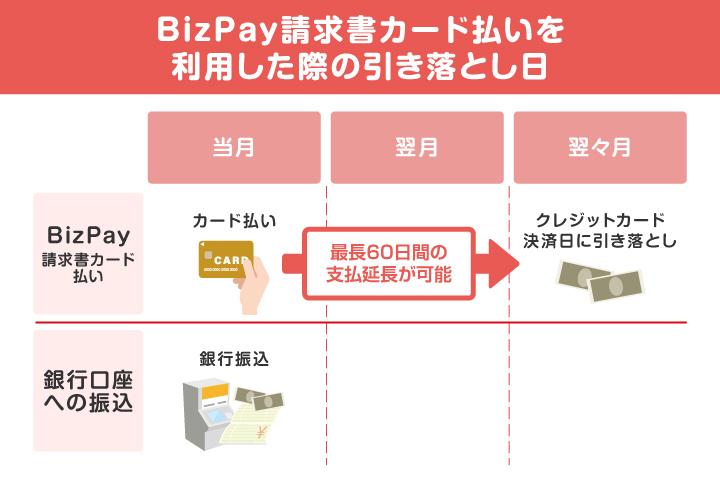

支払いまでの期間が長くなる

カード払いを活用した請求書支払いサービスを利用すると、実際の支払いまでの期間が長くなるメリットがあります。

取引先への支払いは、指定された期日までにサービス提供会社が代行して行いますが、利用者の実際の引き落としはクレジットカードの決済日に行われます。そのため、実際の支払いまでの期間が長くなり、キャッシュフローに余裕が生まれ、より柔軟な資金計画を立てられるでしょう。

クレジットカードのポイントがたまる

カード払いを活用した請求書支払いサービスを導入すると、通常のクレジットカードと同様に、ご利用金額に応じたポイントがたまります。支払額が大きくなれば、その分ポイントも多くたまるため、効率的にポイントを獲得できます。

支払い忘れの心配がなくなる

カード払いを活用した請求書支払いサービスを導入すると、支払期日に自動でクレジットカード決済が行われるため、支払い忘れの心配がなくなります。

支払い忘れは、取引先との信頼関係の悪化を招くことにもつながります。カード払いを活用した請求書支払いサービスを利用すれば、支払いが自動化され、期日通りに確実に処理されるため、こうしたリスクを回避することが可能です。

カード払いを活用した請求書払いサービス「BizPay請求書カード払い」

カード払いを活用した請求書払いサービスはさまざまありますが、使い勝手を重視するなら、「BizPay請求書カード払い」がおすすめです。

BizPay請求書カード払いは、利用登録が無料で手軽に始められます。また、カード払いを活用した請求書支払いサービスは、通常、カード決済時に請求金額に加えて手数料が発生しますが、BizPay請求書カード払いなら業界最安水準の手数料で利用できます。クレジットカードはVisaやMastercard®、JCBといった主要な国際ブランド3種類に対応しており、最長60日間の支払延長が可能です。申込手続きはWEB上で完結するため、手軽に利用を開始できます。また、取引先にカード決済の利用を知られる心配はありません。

取引先がクレジットカード払いに対応していない場合でも、手持ちのクレジットカードで簡単に決済できる点が大きなメリットです。

事業用の支払いならビジネスカードがおすすめ

請求書払いも含めた、仕入れや経費などの事業費用の支払いには、法人用のクレジットカード「ビジネスカード」を利用するのがおすすめです。

ビジネスカードは、ビジネス向けの特典や付帯サービスが充実しているほか、「支払口座に法人口座を指定できる」「限度額が高い傾向がある」「社員用の追加カードを発行できる」といったメリットがあります。また、社員用に追加カードを発行して、仕入れや経費支払いを一元化することで、経理事務の効率化が可能です。

三菱UFJニコスのビジネスカードなら、BizPay請求書カード払いの手数料が通常2.8%のところ、2.5%に優遇される特典があります。ビジネスカードを検討する際は、お得な三菱UFJニコスのビジネスカードをぜひご検討ください。

三菱UFJニコスのビジネスカードの特長

三菱UFJニコスのビジネスカードは、法人はもちろん、個人事業主の方も作成が可能です。

三菱UFJのビジネスカードは、多くの国々で使える国際ブランドVisa、Mastercard®から選べる「三菱UFJカード ビジネス」、「三菱UFJカード ゴールド ビジネス」と、アメリカン・エキスプレスブランドの「三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カード」の3種類が展開されており、年会費と付帯サービスのバランスを見て、自社に合うカードを選べます。

BizPay請求書カード払いにも利用する場合は、Visa、もしくはMastercard®のビジネスカードを選びましょう。

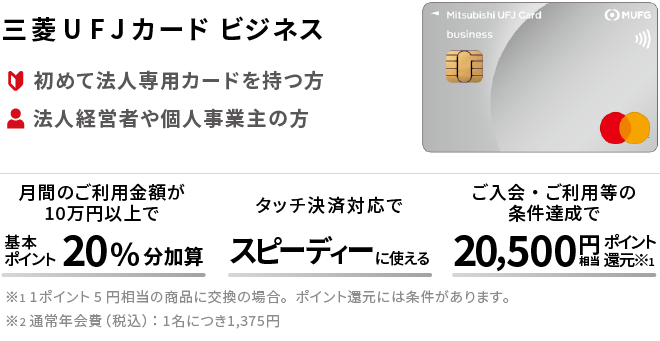

初めてビジネスカードを持つ経営者におすすめの三菱UFJカード ビジネス

三菱UFJニコスが発行している「三菱UFJカード ビジネス」は、スモールビジネスや個人事業主の方が入会しやすく、初めてビジネスカードを持つ経営者におすすめです。

ビジネスカードのご利用金額は法人口座(屋号付き口座)からの引き落としになり、立て替え払いの負担を軽減したり、会計ソフトと連携して経費管理業務の効率化を図れたりします。また、引き落とし日に経費の支払日を一元化できるため、支払いまでにゆとりができて、キャッシュフローの改善などにも役立つでしょう。年会費は1,375円(税込)で、出張経費の削減に貢献する限定プランや、経費が割引価格になる優待サービスも利用可能です。

さらに、経費の支払いで1ポイント5円相当で使えるポイントがたまるだけでなく、ご利用金額に応じて基本ポイントを優遇するサービスや、入会初年度は国内利用でポイントが1.5倍になる優待サービスなどもあります。

すでに法人カードを持っていて、ご利用可能枠を増やしたいという場合にもおすすめの1枚です。

三菱UFJカード ビジネスの特長

- 出張経費の削減や経費が割引価格になる優待サービスがある

- タッチ決済対応でスピーディーに支払える

- 月間のご利用金額が10万円以上で基本ポイントの20%分が加算される

初年度の年会費が無料!優待サービスが充実したゴールドカード

※アメリカン・エキスプレス®での

発行をご希望の方はこちら

三菱UFJニコスのビジネスカードには、お得なゴールドカードがあります。「三菱UFJカード ゴールド ビジネス」の年会費は11,000円(税込)ですが、初年度の年会費は無料です。

また、ランクの高いゴールドカードならではの空港ラウンジサービス、JAL航空券をお得な運賃で予約できる優待サービスのほか、手数料無料でのゴルフ場の代理予約など、出張や接待をサポートするサービスが充実しています。

ご利用可能枠は100万~300万円ですので、出張費や接待交際費、仕入れ代、広告宣伝費の支払いなどにも安心して利用できるでしょう。

三菱UFJカード ゴールド ビジネスは月間のご利用金額が10万円以上の方は基本ポイントの50%分が加算されます。経費管理業務の効率化だけでなく、たまったポイントを福利厚生プランに使ったり、マイルに交換したりすることで経費削減にもつながるのでお得です。

三菱UFJカード ゴールド ビジネスの特長

- 初年度の年会費が無料になる

- タッチ決済対応でスピーディーに支払える

- 国内とホノルルの空港ラウンジが無料で利用できる

- ビジネスシーンでの優待サービスや割引サービスを利用できる

ビジネスリーダーにふさわしい、ステータス性と実用性に優れたプラチナカード

ランクの高い「三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カード」は、充実の優待サービスを付帯しています。経費管理の業務効率化だけでなく、ビジネス面においてさまざまなサポートがあるので実用性にも優れている1枚です。

例えば、24時間365日対応のコンシェルジュサービスが付帯されているので、国際便の手配や接待先のお店の予約、出張先での病気やケガなどをサポートします。また、国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できるので、空港での時間も快適に過ごせるでしょう。

ほかにも、一流ホテル、厳選されたダイニングやスパ、レストランでの優待サービスがあり、接待や出張の際に使えるハイクラスなサービスがそろっています。

入会初年度は、国内利用で基本ポイントが1.5倍、海外利用で2倍になるので海外出張費や経費の支払いでお得にポイントがためられます。

三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カードの特長

- コンシェルジュサービスを24時間365日利用できる

- 国内外の空港ラウンジが利用できる

- 海外出張の際にカード使用者1名につきスーツケース1つを優待価格で宅配できる

- 入会初年度の基本ポイントが国内利用で1.5倍、海外利用で2倍になる

- 国内の厳選されたレストランで2名以上の利用で1名分が無料になる

- 一流ホテル、厳選されたダイニングやスパでの優待サービスがある

- 国内利用分のポイントが1.5倍になる(入会初年度限定)

- 海外利用分のポイントが2倍になる

「BizPay請求書カード払い」の導入で経理業務を効率化しよう

企業間取引の一般的な決済方法である請求書払いは、都度払いに比べると請求・支払業務の負担が軽減するメリットがありますが、負担はゼロではありません。また、支払い忘れによる取引先との関係悪化などのリスクもあります。

カード払いを活用した請求書支払いサービスは、経理作業の効率化と人的ミスの回避に役立つ上、支払いの一元管理も可能です。中でも、利用登録無料で業界最安水準の手数料で始められる「BizPay請求書カード払い」は、三菱UFJニコスのビジネスカードなら手数料がお得になる特典があるので、ぜひ活用を検討してみてください。

おすすめのクレジットカード

| カード名 | スモールビジネスや 個人事業主の 最初の1枚におすすめ |

経費や仕入れ代などに 余裕を持たせたい 経営者におすすめ |

コンシェルジュなど 最高クラスの優待がほしい 経営者におすすめ |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード ビジネス |

三菱UFJカード ゴールド ビジネス |

三菱UFJカード プラチナ・ビジネス・ アメリカン・ エキスプレス®・カード |

||

|

※アメリカン・エキスプレス® |

||||

|

年会費 |

1人目 |

1,375円(税込) ※Visa、Mastercard® |

11,000円(税込) 初年度は年会費無料 ※Visa、Mastercard® |

22,000円(税込) |

| 2人目 以降 |

1,375円(税込) ※Visa、Mastercard® |

2,200円(税込) ※Visa、Mastercard® |

3,300円(税込) |

|

| ご利用可能枠 |

40万~80万円 ※ご契約法人単位 |

100万~300万円 ※ご契約法人単位 |

100万~500万円 ※ご契約法人単位 |

|

| 特長 |

|

|

|

|

| 最短発行 可能期間 |

3~4週間 | 3~4週間 | 3~4週間 | |

- 請求書払いはどのように支払いますか?

- 請求書払いは、取引先から発行された請求書にもとづいて、指定された期日までに代金を支払います。請求書払いは、取引ごとの入金や料金回収を一度にまとめて行えるため、請求する側・支払う側の双方にメリットがあります。

くわしくは「請求書払いとは、一定期間の取引金額をまとめて後払いする決済方法」をご確認ください。 - 企業が請求書払いを多く利用する理由は?

- 企業間取引で請求書払いが多く利用される理由は、都度払いに比べて、請求する側にも支払う側にもメリットがあるからです。請求する側は、商品やサービスを提供する度に、請求書の発行や入金確認を行う手間が省けます。支払う側は、何度も支払作業をする手間が省ける上、振込手数料の節約にもなります。

くわしくは「請求書払いの請求する側のメリット」「請求書払いの支払う側のメリット」をご確認ください。 - 請求書払いのデメリットは?

- 請求書払いの請求する側のデメリットは、「未回収のリスクがある」「取引開始前に取引相手の与信調査を行う手間と時間、費用がかかる」「請求業務の負担が軽減されるとはいえゼロにはならない」などが挙げられます。支払う側のデメリットは、「支払業務の手間は軽減されるとはいえゼロにはならない」「支払いを忘れると、取引先との信頼関係に悪影響を及ぼす可能性もある」などが挙げられます。

くわしくは「請求書払いの請求する側のデメリット」「請求書払いの支払う側のデメリット」をご確認ください。