損益計算書(P/L)とは?各項目の見方をわかりやすく解説

損益計算書(P/L)は、会社の経営状態を確認できる書類のひとつです。法人や個人事業主で青色申告を行う際に必要な書類のひとつに、損益計算書(P/L)があります。損益計算書を見れば経営状態を把握することもできるため、見方や確認すべきポイントを知っておきましょう。

ここでは、損益計算書について、利益の見方や計算方法をわかりやすく解説します。

損益計算書とは一定期間の経営成績を示す書類

損益計算書(P/L)とは、会社の一定期間の経営成績を示す書類です。簡単にいうと、一定期間の収益(売上)・費用(コスト)・利益(収益-費用)が記載されているので、利益を計算する中で何にどれくらい使ったかを読み取ることができます。また、英語では「Profit and Loss Statement」と書くため、略して「P/L(ピーエル)」と呼ばれることもあります。

なお、法人や青色申告をする個人事業主は、決算期に損益計算書を作成し、確定申告の際に提出する義務があります。

損益計算書からわかること

損益計算書に記載されているのは、会社や個人事業主が事業年度中にいくら稼ぎ、経費をどれくらい使い、最終的にどれくらい儲けがあったのかといった情報です。その数字を見ることで、事業の収益性や成長性がわかります。このように会社の経営成績や財政状況を事業年度ごとにまとめた書類を「財務諸表」といい、損益計算書は、この財務諸表のひとつです。

損益計算書では、本業の収益・費用と本業以外の収益・費用は分けて記載されているので、本業と本業以外のどちらが好調なのかといったことも確認できます。

損益計算書(P/L)と貸借対照表(B/S)の違い

財務諸表の中でも、損益計算書とあわせて、「貸借対照表(B/S)」と「キャッシュ・フロー計算書」は財務三表と呼ばれる重要な書類になります。損益計算書と貸借対照表(B/S)は、どちらも会社の経営成績を表す書類で、法人も個人事業主も作成が義務付けられていることは同じです。

ただし、損益計算書は一定期間の会社の経営成績を表したもの、貸借対照表はある特定の時点における会社の財務状況を表したものという違いがあります。

事業を行う中ではさまざまな取引があり、日々財務状況は変化します。そのため、決算以外でも、会社に資産・負債・純資産がどれだけあるのかといった財政状況を把握することは、安定した経営を行う上で重要です。こうした特定時期の財務状況を把握するための書類が、貸借対照表です。

なお、もうひとつの財務三表であるキャッシュ・フロー計算書は、事業年度中のお金の流れを表した書類のことで、上場企業のみ作成する義務があります。

損益計算書の利益の読み方

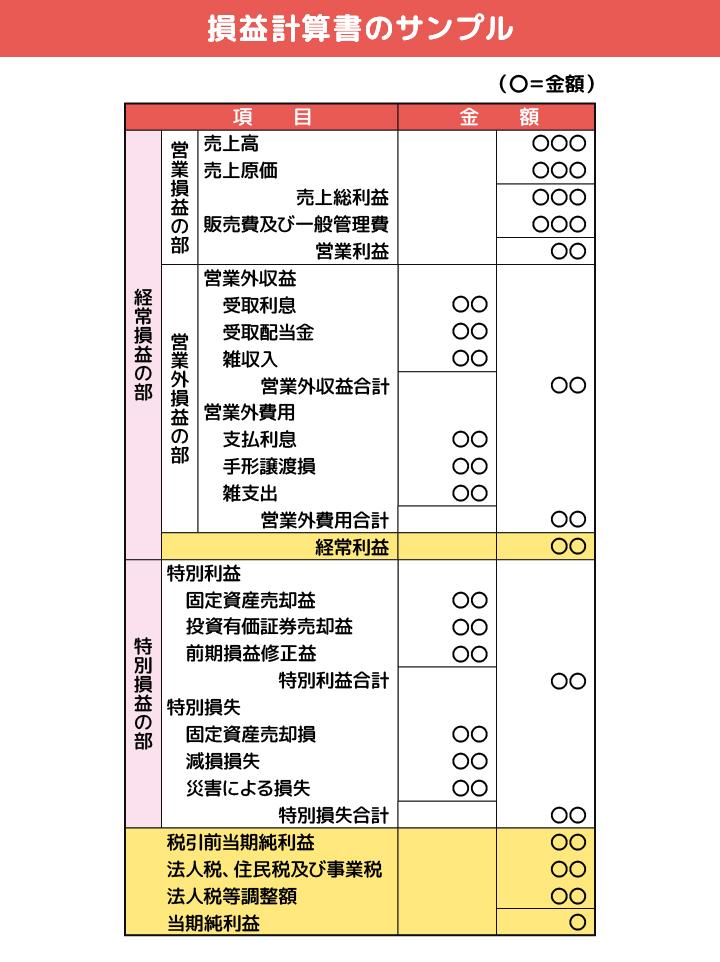

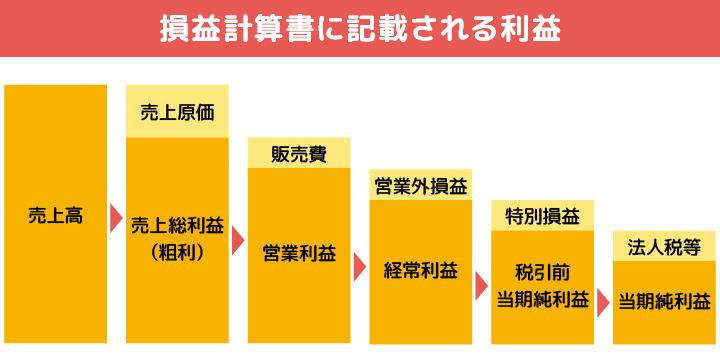

損益計算書には、「売上総利益(粗利)」「営業利益」「経常利益」「税引前当期純利益」「当期純利益(純利益)」の5つの利益が記載されており、以下の図のように少しずつ減っていきます。

このように利益を区分することで、何にどれくらいの費用がかかったのかを知ることができるので、5つの利益が何を表すのかを詳しく見ていきましょう。

売上総利益

売上総利益は、売上高から売上原価を差し引いた、いわゆる「粗利」と呼ばれるものです。

売上高は、商品やサービスを販売したことで得られた売上の総額、売上原価は、販売した商品の仕入れや製造にかかった費用を指します。

売上総利益を見れば、会社や事業の大まかな収益がわかります。

売上総利益の計算式

- 売上総利益=売上高-売上原価

営業利益

営業利益は、売上総利益から販売費および一般管理費を差し引いたものです。

販売費とは、商品やサービスを提供する上でかかった費用のことで、原価に含まれない代理店への販売手数料などのことです。また、一般管理費は、会社の一般管理業務を行う上でかかった費用のことで、給与などの人件費や会社の家賃、水道光熱費などが該当します。

営業利益を見ると、会社が本業でどれだけの利益を上げたかがわかります。

営業利益の計算式

- 営業利益=売上総利益-販売費および一般管理費

経常利益

経常利益は、本業で稼いだ営業利益に、本業以外で稼いだ営業外収益を加え、営業外費用を差し引いたものです。

営業外収益は、会社が本業以外の活動で経常的に得ている利益のことで、株式などの配当金のほか、不動産賃貸業以外の会社が、所有する土地・建物を貸し出して賃料を得た場合などが該当します。

営業外費用は、本業以外の活動で経常的に発生する費用のことで、支払利息や為替差損などが該当します。

経常利益を見ると、本業と本業以外の活動をあわせて、会社が毎年どれくらい稼げているかがわかります。

経常利益の計算式

- 経常利益=営業利益+営業外収益-営業外費用

税引前当期純利益

税引前当期純利益は、経常利益に特別利益を加え、特別損失を差し引いたものです。

特別利益というのは、会社の経常的な事業活動とは直接関係なく、この期に限って臨時的に発生した利益のことです。例えば、不動産の売却益や長期保有していた株式の売却益などがこれに当たります。

特別損失は、会社の経常的な事業活動とは直接関係なく、この期に限って臨時的に発生した損失のことです。例えば、不動産や株式の売却損や火災による損失、情報漏洩事故の対応費用などが挙げられます。

税引前当期純利益を見ると、法人税などの税金を納める前の状態で、会社がこの一定期間でどれだけ利益を上げたかがわかります。

税引前当期純利益の計算式

- 税引前当期純利益=経常利益+(特別利益-特別損失)

当期純利益

当期純利益は、税引前当期純利益から法人税、法人住民税、法人事業税、法人税等調整額を差し引いたものです。

当期純利益を見ると、会社がこの1年間において最終的に得た利益がわかります。

当期純利益の数字がプラスでも、営業利益がマイナスであれば、本業が赤字であることを意味します。例えば、不動産の売却益で本業の赤字を埋めたような場合です。このままでは、事業の継続が難しくなる可能性が高いので、営業利益がマイナスの場合は、事業の改善が必要な状態だといえるでしょう。

当期純利益の計算式

- 当期純利益=税引前当期純利益-法人税等(法人税+法人住民税+法人事業税+法人税等調整額)

損益計算書の作成には法人カードがあると便利

損益計算書を作成するには、日々の取引を複式簿記方式で仕訳して帳簿に記載し、決算期には決算整理仕訳の作業を行う必要があります。記載漏れや間違いがあると、正しい損益計算書が作れないので、普段から取引をしっかり記録しておかなくてはいけません。

経費を漏れなく正確に記帳するのに有効なのが、法人カードです。経費の支払いを法人カードに一本化して、会計ソフトと法人カードを連携しておけば、法人カードの利用履歴を自動で取り込み・仕訳してくれるので、うっかり費用を計上し忘れることもありません。

また、法人カードの引き落としを法人口座(屋号付き口座)に設定して、経費の支払いを法人カードに一本化すれば、財務状況を簡単に確認できます。従業員がいる場合も、追加カードを発行しておけば、経費精算の手間も省けます。

なお、法人カードの中には、個人事業主でも持てるビジネスカードがあるので、事業年度が始まる前に余裕をもって準備しておくといいでしょう。

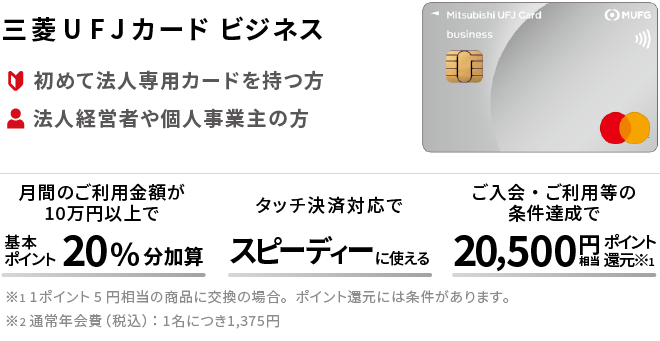

初めてビジネスカードを持つ経営者におすすめの三菱UFJカード ビジネス

三菱UFJニコスが発行している「三菱UFJカード ビジネス」は、スモールビジネスや個人事業主の方が入会しやすく、初めてビジネスカードを持つ経営者におすすめです。

ビジネスカードのご利用金額は法人口座(屋号付き口座)からの引き落としになり、立て替え払いの負担を軽減したり、会計ソフトと連携して経費管理業務の効率化を図れたりします。また、引き落とし日に経費の支払日を一元化できるため、支払いまでにゆとりができて、キャッシュフローの改善などにも役立つでしょう。年会費は1,375円(税込)で、出張経費の削減に貢献する限定プランや、経費が割引価格になる優待サービスも利用可能です。

さらに、経費の支払いで1ポイント5円相当で使えるポイントがたまるだけでなく、ご利用金額に応じて基本ポイントを優遇するサービスや、入会初年度は国内利用でポイントが1.5倍になる優待サービスなどもあります。

すでに法人カードを持っていて、ご利用可能枠を増やしたいという場合にもおすすめの1枚です。

三菱UFJカード ビジネスの特長

- 出張経費の削減や経費が割引価格になる優待サービスがある

- タッチ決済対応でスピーディーに支払える

- 月間のご利用金額が10万円以上で基本ポイントの20%分が加算される

初年度の年会費が無料!優待サービスが充実したゴールドカード

※アメリカン・エキスプレス®での

発行をご希望の方はこちら

三菱UFJニコスのビジネスカードには、お得なゴールドカードがあります。「三菱UFJカード ゴールド ビジネス」の年会費は11,000円(税込)ですが、初年度の年会費は無料です。

また、ランクの高いゴールドカードならではの空港ラウンジサービス、JAL航空券をお得な運賃で予約できる優待サービスのほか、手数料無料でのゴルフ場の代理予約など、出張や接待をサポートするサービスが充実しています。

ご利用可能枠は100万~300万円ですので、出張費や接待交際費、仕入れ代、広告宣伝費の支払いなどにも安心して利用できるでしょう。

三菱UFJカード ゴールド ビジネスは月間のご利用金額が10万円以上の方は基本ポイントの50%分が加算されます。経費管理業務の効率化だけでなく、たまったポイントを福利厚生プランに使ったり、マイルに交換したりすることで経費削減にもつながるのでお得です。

三菱UFJカード ゴールド ビジネスの特長

- 初年度の年会費が無料になる

- タッチ決済対応でスピーディーに支払える

- 国内とホノルルの空港ラウンジが無料で利用できる

- ビジネスシーンでの優待サービスや割引サービスを利用できる

ビジネスリーダーにふさわしい、ステータス性と実用性に優れたプラチナカード

ランクの高い「三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カード」は、充実の優待サービスを付帯しています。経費管理の業務効率化だけでなく、ビジネス面においてさまざまなサポートがあるので実用性にも優れている1枚です。

例えば、24時間365日対応のコンシェルジュサービスが付帯されているので、国際便の手配や接待先のお店の予約、出張先での病気やケガなどをサポートします。また、国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できるので、空港での時間も快適に過ごせるでしょう。

ほかにも、一流ホテル、厳選されたダイニングやスパ、レストランでの優待サービスがあり、接待や出張の際に使えるハイクラスなサービスがそろっています。

入会初年度は、国内利用で基本ポイントが1.5倍、海外利用で2倍になるので海外出張費や経費の支払いでお得にポイントがためられます。

三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カードの特長

- コンシェルジュサービスを24時間365日利用できる

- 国内外の空港ラウンジが利用できる

- 海外出張の際にカード使用者1名につきスーツケース1つを優待価格で宅配できる

- 入会初年度の基本ポイントが国内利用で1.5倍、海外利用で2倍になる

- 国内の厳選されたレストランで2名以上の利用で1名分が無料になる

- 一流ホテル、厳選されたダイニングやスパでの優待サービスがある

- 国内利用分のポイントが1.5倍になる(入会初年度限定)

- 海外利用分のポイントが2倍になる

ビジネスカードを活用して損益計算書の作成を簡単にしよう

損益計算書は、会社の一定期間の収益(売上)・費用(コスト)・利益(収益-費用)がわかる書類のことで、法人や青色申告を行う個人事業主は決算期に作成する義務があります。

損益計算書を正確に作成するには、経費の支払いをビジネスカードに一本化し、会計ソフトと連携させることが有効です。日々の入力作業や仕訳の手間も省けるので、個人事業主の方やこれから起業を考えている方は、ビジネスカードの活用をご検討ください。

おすすめのクレジットカード

| カード名 | スモールビジネスや 個人事業主の 最初の1枚におすすめ |

経費や仕入れ代などに 余裕を持たせたい 経営者におすすめ |

コンシェルジュなど 最高クラスの優待がほしい 経営者におすすめ |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード ビジネス |

三菱UFJカード ゴールド ビジネス |

三菱UFJカード プラチナ・ビジネス・ アメリカン・ エキスプレス®・カード |

||

|

※アメリカン・エキスプレス® |

||||

|

年会費 |

1人目 |

1,375円(税込) ※Visa、Mastercard® |

11,000円(税込) 初年度は年会費無料 ※Visa、Mastercard® |

22,000円(税込) |

| 2人目 以降 |

1,375円(税込) ※Visa、Mastercard® |

2,200円(税込) ※Visa、Mastercard® |

3,300円(税込) |

|

| ご利用可能枠 |

40万~80万円 ※ご契約法人単位 |

100万~300万円 ※ご契約法人単位 |

100万~500万円 ※ご契約法人単位 |

|

| 特長 |

|

|

|

|

| 最短発行 可能期間 |

3~4週間 | 3~4週間 | 3~4週間 | |

- 損益計算書とは何ですか?

- 損益計算書とは、会社の一定期間の経営成績を示す書類です。一定期間の収益(売上)・費用(コスト)・利益(収益-費用)が記載されており、利益を計算する中で何にどれくらい使ったかを読み取ることができます。損益計算書は財務三表のひとつで、法人や青色申告を行う個人事業主は決算期に作成する義務があります。

詳しくは「損益計算書とは一定期間の経営成績を示す書類」をご確認ください。 - 損益計算書には何を書く?

- 損益計算書には、一定期間の収益(売上)・費用(コスト)・利益(収益-費用)を書きます。また、利益は「売上総利益(粗利)」「営業利益」「経常利益」「税引前当期純利益」「当期純利益(純利益)」の5つの区分に分けます。利益を区分することで、何にどれくらいの費用がかかったのかを知ることができるでしょう。

詳しくは「損益計算書の利益の読み方」をご確認ください。 - 損益計算書と貸借対照表との違いは?

- 損益計算書は、決算期など一定期間の会社の経営成績を表したもの、貸借対照表はある特定の時点における会社の財務状況を表したものという違いがあります。事業を行う中ではさまざまな取引があり、日々財務状況が変化するため、決算期以外の特定時期の財務状況を把握することも必要です。その際に利用するのが貸借対照表です。いずれの書類も決算期に作成する必要があります。

詳しくは「損益計算書(P/L)と貸借対照表(B/S)の違い」をご確認ください。