お金がないときの乗り切り方と金欠を改善させる対処法とは?

日々の生活ではさまざまなことにお金がかかり、ときにはお金が足りないということがあるかもしれません。突発的な出来事によって出費が重なり、たまたまお金がない場合のほか、無駄使いしているつもりはないのに、給料日前にはいつもお金がないということもあるでしょう。

お金がないときは借りるなどの方法もありますが、お金についての意識改革が大切です。

ここでは、慢性的にお金がない人の特徴やお金がない状況を防ぐ改善策のほか、お金がないときの乗り切り方を解説します。

慢性的にお金がない人の特徴

無駄使いしているつもりはないのに、慢性的にお金がない人には、共通する特徴があります。以下に当てはまる場合は、お金の管理についての意識改革をするといいでしょう。

収支のバランスが取れていない

慢性的にお金がない人の特徴のひとつとして、収支のバランスが取れていないことが挙げられます。毎月の収支バランスが取れていなければ、収入以上にお金を使ってしまうことがあるので注意が必要です。毎月何にいくら使っているのか、収支を把握することをまずは意識するといいでしょう。収支を把握することで、衝動的なお買い物や使いすぎを防ぐことにもつながります。

入金と支払いのタイミングが合っていない

入金と支払いのタイミングが合っていないことも、慢性的にお金がない人の特徴のひとつです。家賃や水道光熱費、保険料などの固定費は毎月支払い日が決まっていますが、食費や交際費などの変動費は都度支払いをするので、支払日が決まっていません。変動費に関わる項目の出費をコントロールしないと、銀行口座にお金がなくなって固定費の引き落としができなくなってしまいます。給料が振り込まれてから、すぐに固定費の支払いができるタイミングを設定できれば、引き落とし時に残高不足を防ぐことができるでしょう。

お金がない状況を防ぐ改善策

慢性的にお金がない状況を防ぐには、どうしたらいいのでしょうか。ここでは、すぐにできる3つの改善策をご紹介します。

収支を把握するために家計簿をつける

収支のバランスを取るには、収支を把握することが欠かせません。収支を把握するには、家計簿をつけるのがおすすめです。家計簿で1カ月間の収支を把握することで、お金の使い道を考えたり、節約できる項目を洗い出したりすることができます。家計簿はもれがないように、手軽に入力できる家計簿アプリのほか、決済履歴が見られるキャッシュレス決済を使うといいでしょう。

固定費を見直す

固定費とは、毎月支払いが発生する費用のことで、家賃や水道光熱費のほか、携帯電話料金、アプリの課金、サブスクリプションサービスなどが該当します。固定費は契約したときのまま支払い続けていることが多く、見直しすることで長期的に大きな節約につながります。料金の低いプランに変更したり、使っていないサブスクリプションサービスの見直しをしたりするといいでしょう。

お金を使う基準を設け、優先順位をつける

衝動買いや無駄使いを防ぐためには、お金を使う基準を設け、優先順位をつけることが役立ちます。毎月支払いが必要な固定費のほかに、食費や交際費などの変動費がいくら使えるのか計画を立て、その中でお金を使う基準を設けていくといいでしょう。例えば、外食を増やしたい場合は、食費を優先するためにそのほかの日用品などの費用を節約して調整します。優先順位をつければ、計画的にお金が使え、安いからといった衝動買いも防げます。

お金がないときの乗り切り方

一時的にお金がなく、すぐにでもお金が必要な場合はどうしたらいいのでしょうか。続いては、お金がないときの乗り切り方を見ていきましょう。

不要なものを売る

洋服やブランド品、バイクなどの不要なものを売ることでお金を得ることができます。ただし、アイテムによっては高額な値段がつかなかったり、売れるまでに時間がかかったりすることがありますので、注意が必要です。

日雇いのアルバイトをする

確実にお金を手に入れたいなら、日雇いや短期のアルバイトで臨時収入を得るという方法があります。イベントスタッフや引越し業者のほか、最近では自宅でできるクラウドソーシングとして、録音データの文字起こしやデータ入力の仕事もあるでしょう。

お金を借りる

すぐにお金が必要な場合、カードローンやキャッシングなどでお金を借りるという方法があります。ただし、カードローンやキャッシングでは利息がかかりますので、返済計画を立てておくことが大切です。また、急ぎでお金が必要でも、違法な業者などからは借りないように気をつけましょう。

クレジットカードの支払方法を変更する

クレジットカードで支払いをしているなら、手数料はかかるものの、リボ払いや分割払いに変更することでその月の負担を分散することができます。また、ボーナス払いのあるクレジットカードなら、一般的にボーナスが入る時期まで支払いを延ばすことも可能です。クレジットカードなら後から支払方法を変更でき、お金がすぐに準備できないときも乗り切ることができるでしょう。

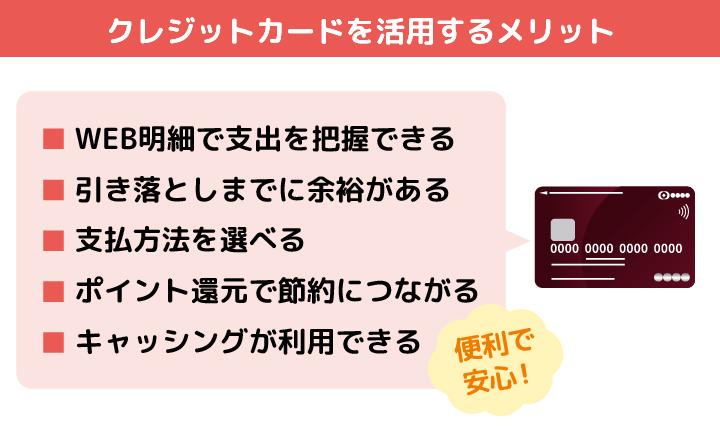

お金がない状況を変えるには、クレジットカードの活用がおすすめ

慢性的にお金がない状況を改善するには、クレジットカードの活用がおすすめです。ここでは、お金がない習慣を変える、クレジットカードの上手な活用方法をご紹介します。

WEB明細で支出を把握する

クレジットカードは一定期間のご利用履歴をWEB明細で見ることができます。日々の支払いをクレジットカード払いにまとめることで、WEB明細を家計簿代わりにでき、支出を把握できるでしょう。WEB明細ならスマートフォンでも確認できるので、出先などで定期的に確認することで使いすぎを防ぐことにも役立ちます。

支払いから引き落としまで猶予がある

クレジットカードは後払いのシステムのため、決まった支払日に銀行口座から1カ月分のご利用金額がまとめて引き落とされます。クレジットカードなら手持ちのお金がなくても支払いができ、引き落としまでに猶予があるので安心です。クレジットカードの支払日を給料日後に指定できれば、入金と支払いのタイミングをあわせられ、お金がないという状況を回避できるでしょう。

ただし、WEB明細をこまめに確認して残高不足にならないように注意が必要です。

支払方法を選ぶことができる

クレジットカードを使えば、分割払いやリボ払い、ボーナス払いなど支払方法を選ぶことができます。手数料はかかるものの、リボ払いや分割払いで支払回数を増やすことで1回の負担額を抑えて、お金がない状況を回避できます。また、ボーナス払いなら手数料はかからず、決められたボーナス月までご利用金額の支払いを延ばすことが可能です。引き落としタイミングの状況にあわせて、あとから支払方法を変更できます。

クレジットカードに支払いをまとめると節約につながる

クレジットカードに支払いをまとめるとATMでお金をおろす手間もATM手数料もかかりません。また、クレジットカードはご利用金額に応じてポイントがためられます。たまったポイントを家電などのアイテムやほかのポイント、航空会社のマイルなどに交換することで節約にもつながるでしょう。

クレジットカードのキャッシングを利用する

クレジットカードの中には、ATMで現金を引き出せるキャッシング機能付きのものがあり、決められたご利用可能枠まで借りることができます。クレジットカードのキャッシングには利息がかかりますので、利用する際は返済計画を立ておくことが大切です。また、クレジットカードのキャッシングはカードローンと混同されやすいですが、カードローンはローン専用のカードのため、一般的にショッピングには利用できません。

年会費もポイント還元率もお得で、日常使いしやすい三菱UFJカード

年会費が実質無料で、ポイントがたまりやすい「三菱UFJカード」なら、家計管理もでき、日常でも使いやすいのでおすすめです。三菱UFJカードは、18歳以上の学生(高校生不可)から持つことができるクレジットカードです。

三菱UFJカードは、初年度の年会費が無料で、年に1回でも利用すれば、翌年の年会費も無料になるので、実質無料で使うことができます。タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやローソンなどの対象店舗で三菱UFJカードを利用すると、最大19%のポイントが還元される特典を実施中です。詳細は三菱UFJニコス株式会社の「WEBサイト」にてご確認ください。ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会から3カ月間はご利用金額の最大1.6%相当のポイントが還元されるほか、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

三菱UFJカードの特長

- 年会費が実質無料で利用できる

- 対象店舗で最大19%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

お金がない習慣はクレジットカードを活用して改善しよう

お金がない状況を回避するには、収支を把握し、固定費の見直しやお金を使う基準を設けることが大切です。クレジットカードなら引き落としまでに猶予があるほか、支払方法を選んで1回の負担額を抑えたり、ポイント還元を受けて節約につなげられたりします。

クレジットカードを上手に活用して、お金がない習慣を改善していきましょう。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 |

年1回の利用で翌年も無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

1ポイント5円相当の商品に交換の場合

最大19%相当ポイント還元は2024年2月1日(木)~2024年7月31日(水)のご利用が対象

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- お金がないときの乗り切り方は?

- 一時的にお金がなく、すぐにでもお金が必要な場合は不要なものを売る、日雇いや短期のアルバイトをする、お金を借りるなどの方法があります。また、クレジットカードで支払っていれば、手数料はかかりますが、分割払いやリボ払いにすることで1回の負担額を抑えることが可能です。ボーナス払いであれば、決められたボーナス月まで支払いを延ばして乗り切ることもできるでしょう。

詳しくは「お金がないときの乗り切り方」をご確認ください。 - お金がない人の特徴は?

- 慢性的にお金がない人の特徴として、収支のバランスがとれていない、入金と支払いのタイミングがあっていないことが挙げられます。収支を把握し、毎月いくらまで使えるのかを知って、使いすぎを防ぐことが大切です。また、給料日後すぐに固定費が引き落としされるようにすれば残高不足を防ぐことができるでしょう。

詳しくは「慢性的にお金がない人の特徴」をご確認ください。 - お金がない習慣を変えるには?

- お金がない習慣を変えるには、収支を把握するために家計簿をつけ、固定費の見直しやお金を使う基準を設けて優先順位をつけるといいでしょう。家計簿は漏れなく付けることが大切です。そのためには手軽に使える家計簿アプリや、ご利用履歴が自動でWEB明細に反映されるクレジットカードなどのキャッシュレス決済を活用するのがおすすめです。

詳しくは「お金がない状況を防ぐ改善策」をご確認ください。