クレジットカードの入会審査とは?必要書類をわかりやすく解説

クレジットカードを発行する際は、カード会社による入会審査が行われます。審査基準はカード会社によって異なり、具体的な審査内容や審査基準が開示されることはありません。しかし、どのカード会社の審査においても、重視される可能性の高い情報は、ある程度、予測がついているといえます。

ここでは、一般的にクレジットカードの審査でどのような情報が重視されるのか、さらには審査の流れや審査に通らない理由についてもご紹介します。

審査なしのクレジットカードは存在しない

審査なしのクレジットカードは存在しません。

クレジットカードは、利用者の支払い金を一時的にカード会社が立て替え、その後、利用者が指定された期日までにカード会社に利用金額を返済するシステムです。

つまり、カード会社と店舗、利用者それぞれが、お互いを信用して約束を守ることを前提に、クレジットカードのシステムは成り立っています。そのため、クレジットカードの発行にあたっては、必ず審査が必要になります。

クレジットカードの審査で重視されるチェック項目とは?

クレジットカードの発行にはカード会社の審査に通る必要がありますが、各カード会社はクレジットカードの審査基準やチェック項目は開示していません。しかし、いずれのカード会社でもクレジットカードの審査で重視されるのは、「属性情報」と「信用情報」の2つと考えられています。

この属性情報と信用情報とはどのような情報なのかを確認していきましょう。

申込者本人の属性情報

クレジットカードの審査の対象となると考えられる情報のひとつに、本人の属性情報が挙げられます。

属性情報とは、本人にどれくらいの支払能力があるかを推察するための情報です。クレジットカードの申込者が会社員であれば、勤務先の社名や企業規模、勤続年数、役職、年収などが対象になります。また、家族構成や、住まいが賃貸か持ち家かといった情報も属性情報のひとつです。

申込者本人の信用情報

クレジットカードの審査の対象となる信用情報は、カード会社にとって、クレジットカードの申込者が信用できるかどうかを判断するための重要な情報となります。各種ローンやクレジットカードの利用履歴、借り入れ、返済に関する情報などが信用情報にあたり、これらは信用情報機関によって過去数年間の履歴が提供されます。

信用情報機関とは、各金融会社から送られてくる個人情報、返済状況、残高、事故などの情報を収集し、それを各金融機関へと提供している、クレジットカード会社などの金融機関が共同出資して設立した機関です。

信用情報機関と契約を結んだ加盟企業は、管理されている個人の信用情報を照会し、融資やクレジットカードの審査において、参考資料とすることができます。

信用情報機関は、個人のクレジットカードやローンの申込履歴とその内容のほか、返済に関する情報を一定期間保存し、その保存期間は情報によって異なりますが、多くは5年間とされています。もしも支払いが遅れたり、債務整理を行ったりしていると、その記録が5年間は残ってしまうというわけです。

クレジットカードの審査において、信用情報で損をしないようにするには、支払遅延を起こさないことが大切です。計画的にクレジットカードを利用し、毎回の支払日までには銀行口座に必要な額を入金しておくようにすれば、信用情報が審査に悪影響を及ぼすということにはならないでしょう。

クレジットカードのランクと審査の難易度

クレジットカードは通常、一般カード、ゴールドカード、プラチナカードの順にランクが上がり、それぞれ審査の基準が異なります。クレジットカードのランクが上がれば、年会費が高くなりますが、ご利用可能枠が増えて付帯サービスが充実します。そのため、クレジットカードのランクが上がれば、審査もより厳しくなるのです。

審査に通りやすいクレジットカードとは?

クレジットカードを発行しているカード会社の多くは、一般カードや学生向けのクレジットカードも発行しています。このようなカードは高ランクのカードに比べると、審査の難度が低く設定されていることがほとんどです。

特に、年会費無料や、カードを申し込める年齢が18歳以上(高校生を除く)のカードは、審査もそれほど厳しくなく、多くの人が取得しやすいクレジットカードになります。

なお、クレジットカードの申込者が審査に通らなかった場合、その理由が通知されることは、一般的にありません。

一般的なクレジットカードの審査の流れ

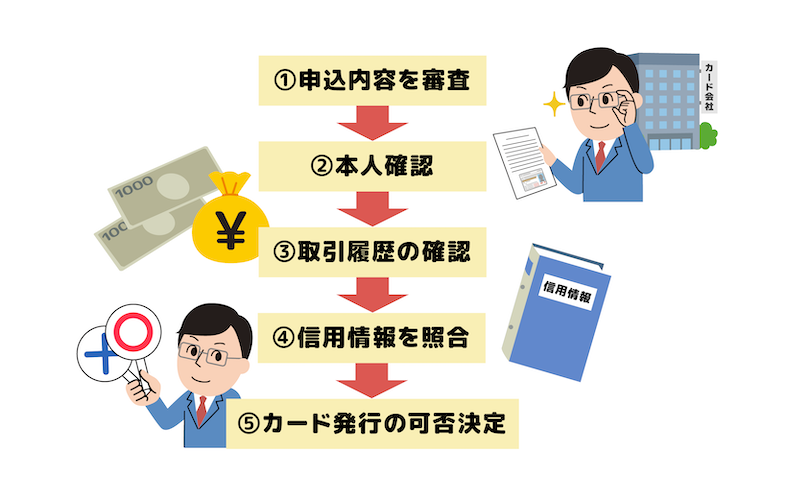

一般的にクレジットカードは、カード選びからカード発行まで、下記のような流れになっています。高ランクのクレジットカードに申し込むときも同様です。

1. カード選び

クレジットカードを選ぶ際は、使う目的や自分のライフスタイルにあったものを選ぶことが大切です。

審査に通るか不安な場合は、ランクの高いカードを選ぶのではなく、一般カードを選び、健全なクレジットヒストリーを積んでから、ゴールドカードやプラチナカードにランクアップするのがおすすめです。

2. 申し込み

クレジットカードを選んだら、次に申し込みをします。クレジットカードに申し込むには、WEBサイトや郵送、店頭など、いくつか方法がありますが、WEBサイトからの申し込みが簡単です。このときに記入するのは、主に属性情報です。できる限り詳しく、そして正しく記入します。

また、クレジットカードに申し込む際には、キャッシングご利用可能枠を申し込むこともできます。しかし、キャッシングご利用可能枠を申し込むことで審査が厳しくなる可能性もあるため、審査に通るか不安な場合は、キャッシングご利用可能枠を申し込まないほうがいいでしょう。

3. 審査

カード会社は申し込みの内容に沿って、クレジットカードを発行するかどうかの審査を行います。

審査に必要な期間は、カード会社や申し込んだクレジットカードによっても異なりますが、数日から1週間程度です。

クレジットカードの審査結果は、多くの場合、申し込みの方法にかかわらず、メールで送られます。

メールアドレスは申し込みの際に記入したものになりますので、正しく記入しましょう。

また、カード会社によっては、審査結果が書面で送られてくることもあります。

4. 発行

クレジットカードの審査に通ればカードが発行され、多くの場合は申込者に郵送で届きます。

一般的に、クレジットカードを申し込んでからカードが手元に届くまでの期間は、1~2週間程度です。

しかし、近年はWEBサイトからの申し込みでカード番号が即日発行されたり、店舗を持つカード会社の場合は、申し込んだその場で仮カードが発行されたりするなど、カード発行までの期間は短縮されつつあります。

クレジットカードが手元に届いたら、書かれた名前に誤りがないか確認し、問題なければ裏面にサインしましょう。

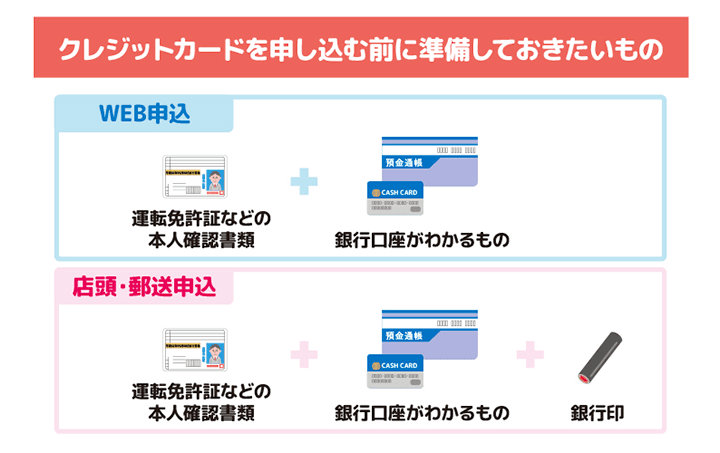

クレジットカードの審査に必要な書類

クレジットカードの申し込みは、郵送やWEBサイトなど、いくつか方法があります。いずれの方法で申し込んでも必要な情報や書類に大きな違いはありません。一般的に、クレジットカードの申し込みに必要な情報と書類について詳しく説明します。

本人確認書類

クレジットカードの申し込みには、本人確認書類が必要です。氏名や住所が記載されている、顔写真付きの運転免許証やマイナンバーカード、パスポート、健康保険証などを準備しておくといいでしょう。

カード会社にもよりますが、WEBサイトや郵送で申し込む場合は、本人確認書類が2点のコピーが必要です。本人確認書類の種類によって、表面と裏面の両面のコピーが必要な場合もありますので、WEBサイトの申込ページや申込書に記載されている内容をよく確認してください。

支払口座情報

クレジットカードを申し込む際には、クレジットカードのご利用金額を引き落とすための銀行口座情報が必要です。銀行の通帳やキャッシュカードなど、口座番号と口座名義がわかるものを準備します。

収入を証明する書類

カード会社やクレジットカード、申し込みの条件によっては、収入を証明できる書類の提出を求められる場合があります。この場合、源泉徴収票や給与明細書、納税証明書、確定申告書類などで対応が可能です。

一般的に、ほかのクレジットカードでキャッシング枠を利用していたり、申し込むクレジットカードのキャッシング枠の金額を高く設定して申し込んだりすると、収入を証明する書類の提出が求められます。また、こうした書類の提出が必要になる場合、審査にも時間がかかる可能性があります。

クレジットカードの審査に通るかどうか不安な場合や、早くクレジットカードが手元に欲しいときは、必要以上にキャッシング枠を高く設定しない、あるいはキャッシング枠自体を設定しないなどの対応をするといいでしょう。

クレジットカードの審査に通らない理由とは?

クレジットカードの審査内容の基準は、いずれのカード会社も公表していません。そのため、こうすれば必ずクレジットカードの審査に通るというような方法も存在しないといえるでしょう。クレジットカードの審査に通らない理由はカードやカードのランクによっても変わってきますが、主に下記が挙げられます。

カードの審査に通らない理由

- 申し込みの際、年収や勤務先、勤続年数などについて虚偽の記載をした

- 信用情報に問題がある

- 返済能力が不足している(返済能力に見合わない高ランクのカードに申し込んでいる)

クレジットカードの審査は、申込者の属性情報や信用情報をもとに行われます。他社のクレジットカードで支払遅延を繰り返して信用情報に傷がついていたり、申し込みの際に年収や勤務先について事実とは異なる情報を記入したりした場合、審査に通らない可能性が高くなるでしょう。

年収は審査に影響する?

クレジットカードの審査において、「年収は目安のひとつではあるが、決定的なものではない」といえます。

例えば、AさんとBさんは年収額が同じであるにもかかわらず、Aさんは審査に通り、Bさんは通らないということもあります。これは、勤務先の規模や勤続年数のほか、ローンやほかのクレジットカードの所有など、収入以外にもさまざまな情報が審査基準となっているからといえるでしょう。

年収が低い新入社員の場合

社会に出たばかりの新入社員の場合、収入が少ない場合もあるでしょう。

しかし、年収が低くても、勤務先やこれまでの信用情報など、年収以外の基準を満たすことでクレジットカードを持てる場合があります。

無職で収入がない専業主婦・主夫の場合

専業主婦・主夫で無収入の場合、クレジットカードを持つのは難しいように思えます。

しかし、カード会社によっては、本人ではなく世帯単位の年収を判断基準のひとつとしているため、審査に通る場合があります。

タッチ決済対応!年会費もポイント還元率もお得な三菱UFJカード

新入社員や専業主婦・主夫の人には年会費が実質無料で、ポイントがたまりやすい「三菱UFJカード」がおすすめです。三菱UFJカードは、18歳以上の学生(高校生不可)から持つことができるクレジットカードです。

三菱UFJカードは、初年度の年会費が無料で、年に1回でも利用すれば、翌年の年会費も無料になるので、実質無料で使うことができます。タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやローソンなどの対象店舗で三菱UFJカードを利用すると、最大19%のポイントが還元される特典を実施中です。詳細は三菱UFJニコス株式会社の「WEBサイト」にてご確認ください。ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会から3カ月間はご利用金額の最大1.6%相当のポイントが還元されるほか、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

三菱UFJカードの特長

- 年会費が実質無料で利用できる

- 対象店舗で最大19%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

まずはクレジットカードを申し込んでみよう

クレジットカードの審査に通るかどうか。これは多くの人が気にすることではありますが、それを事前に知ることはできません。また、審査は多くの情報をもとに総合的に判断されますので、勤務状況や年収だけで可否が決まるものでもないのです。「審査に通るかどうかわからない…」と考え込むよりも、まず申し込んでみてはいかがでしょうか。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 |

年1回の利用で翌年も無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

1ポイント5円相当の商品に交換の場合

最大19%相当ポイント還元は2024年2月1日(木)~2024年7月31日(水)のご利用が対象

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- クレジットカード発行には、審査がなぜ必要?

- クレジットカードは、個人の信用を担保に後払いを実現させています。カード会社と店舗、利用者それぞれが、お互いを信用して約束を守ることを前提に成り立っているため、クレジットカードの発行にあたっては、必ず審査が必要です。

詳しくは「審査なしのクレジットカードは存在しない」をご確認ください。 - クレジットカードの審査で重視されることは?

- 審査で重視されるのは、クレジットカード申込者本人に、どれほどの支払い能力があるかを推察するための「属性情報」と、個人のお金の借り入れや返済に関する「信用情報」です。

詳しくは「クレジットカードの審査で重視されるチェック項目とは?」をご確認ください。 - クレジットカードの審査の流れは?

- 一般的な審査は、「申込内容」「申込者の属性情報」「本人確認書類」「自社と申込者との取引履歴」「信用情報機関に照会したこれまでの借り入れ状況」など、集めた情報をもとにカード会社が審査します。カード発行の可否がOKであればカード発行、NGであればその旨が申込者に通知されます。

詳しくは「一般的なクレジットカードの審査の流れ」をご確認ください。