新社会人におすすめのクレジットカード!選び方や申し込み方法を解説

出張の際の旅費交通費や取引先との交際費など、社会人になると、いったん自分で立て替えて支払うという機会が多くなります。そんなときもクレジットカードがあれば、慌てずスマートな支払いが可能です。しかし、「新社会人になるタイミングでクレジットカードを作りたい」と思いつつ、どのカードを持つべきかわからなかったり、審査に通るのか不安だったりする人もいるでしょう。

ここでは、新社会人におすすめのクレジットカードや、カードを選ぶときのポイントのほか、申し込みから発行までの流れと審査について解説します。また、クレジットカードを使用する際の注意点についてもあわせてご紹介しますので、初めてクレジットカードを作る人は参考にしてみてください。

入社前でもOK!新社会人がクレジットカードを作るタイミング

「新社会人になったからクレジットカードに申し込みたいけど、年収がわからないから申し込みできないのでは?」と思う人もいるでしょう。実はクレジットカードは、基本的には好きなタイミングで申し込みができます。

多くのカード会社では、クレジットカード申し込みの年齢制限として、「高校生を除く18歳以上」と定めています。申し込み時点の年齢が条件になりますから、最短だと18歳の誕生日から申し込みが可能です。

ただし、中学校を卒業して社会に出た場合など、社会人であっても18歳未満の人は、申し込むことができないので注意しましょう。

クレジットカードの審査基準と年収欄の書き方

クレジットカードを申し込む際には、勤務先や年収、家族構成などの記入が必要です。クレジットカード会社は、こうした情報をもとに審査を行い、クレジットカードを発行するかどうかを決めます。

新社会人は働き始めたばかりで、年収がわからない場合もあります。そんなとき、年収欄には何と記入したらいいのでしょうか。また、年収が低くて審査に通るのか不安に思う人もいるかもしれません。

続いては、クレジットカードの審査基準や、カード申込時の年収欄の記入方法をご紹介します。

年収が低い新社会人の場合、カードの審査はどうなる?

クレジットカードの審査の内容はカード会社によって異なり、一切公表されていません。ですが、どのカード会社の審査においても、勤務先や家族構成などの「属性情報」が重視されるのは確かなようです。クレジットカードの審査は「年収」だけでなく、多くの情報をもとに総合的に判断されるといえるでしょう。

ですから、新社会人で年収が低くても、クレジットカードを持つことが可能なのです。

カード申込時の年収欄には、何と記入すべき?

入社したばかりの新社会人がクレジットカードを申し込む場合、年収欄にどう記入すればいいのでしょうか。まだ年収がわからないという人は、見込みの金額を記入すれば大丈夫です。

具体的には、「初月の総支給額×12ヵ月」の金額を書いておけば問題ありません。例えば、4月の給与が20万円だった場合は、240万円と記入します。

注意点として、手取りの金額ではなく、税金や保険料が引かれる前の、総支給額(額面)をもとに計算しましょう。

就職する前の学生の場合、年収欄はどう記入する?

学生がクレジットカードの申し込みをする場合、年収欄は、アルバイトなどの時給や日給、月給をもとに計算して書けばOKです。アルバイトをしていなくて無収入の場合は、正直に0円と書きましょう。

新社会人がクレジットカードを持つメリット

新社会人になったときは、クレジットカードを作るいいタイミングです。続いては、新社会人がクレジットカードを作るメリットをご紹介します。

年齢を限定したクレジットカードに申し込める

カード会社によっては「18~25歳」や「20代限定」「39歳以下」など、年齢を限定しているクレジットカードがあります。こうした年齢を限定したカードは、年会費が無料だったり、ポイント還元率が優遇されていたりするなど、一般のクレジットカードに比べてサービスが優遇されているものが多くあるのです。

新社会人になるタイミングであれば、こういった優遇制度が用意された、若い世代限定のクレジットカードに申し込むことが可能です。

若いうちからクレヒスを積むことができる

新社会人になるタイミングでクレジットカードを作れば、若いうちから「クレジットヒストリー」を積むことができます。

通称「クレヒス」とは、クレジットカードやローンの利用履歴のことで、カード会社や銀行などの金融業者が加盟している信用情報機関に情報が記録され、その内容は加盟企業に共有されています。

若いうちからクレヒスを積むことで、将来、ゴールドカードやプラチナカードといったステータスの高いカードを作る際の審査において、有利になる可能性があります。

ビジネスシーンでの急な出費にスムーズに対応できる

社会人になると、取引先の接待における飲食代の会計や出張費用の立て替えなど、学生の頃とは異なるシーンで、急にまとまったお金が必要になることがあります。そのようなときにクレジットカードがないと、銀行やATMに行かなければならないこともあるでしょう。

その点、クレジットカードがあれば、手元に現金がなくても支払うことができるので便利です。

クレジットカードを利用する上での注意点

初めてクレジットカードを作る際には、メリットだけでなく、注意点も押さえておきましょう。続いては、クレジットカードを利用する上で、注意すべきことをご紹介します。

支払期限を守る

クレジットカードを利用する上で最も大切なことは、支払期限を守ることです。支払いが遅れると、カードの利用が制限されたり、クレジットヒストリーに傷がついたりする可能性があります。クレジットヒストリーに傷がつくと、新しいクレジットカードを作れなくなったり、住宅ローンや自動車ローンなどを組みたくても審査が通らなかったりする可能性が高くなります。

利用代金の引き落としができるよう、支払期日前日までに口座にお金を準備しておきましょう。

利用可能枠・利用可能額を確認する

クレジットカードには「利用可能枠」があり、利用できる金額の上限が決められています。利用可能枠は、申込者の属性情報などをもとに、カード会社が決めるものです。一般的に、利用可能枠はクレジットカードが郵送されてくる際に同封されているカード台紙に記載されていますので、カードを受け取ったら確認するようにしましょう。

また、クレジットカードの利用を開始したら、「利用可能額」を確認することも大切です。利用可能額とは現時点で利用できるカードの上限額のことで、利用可能枠から、支払いが済んでいない利用金額(利用残高)を差し引いた金額となります。

利用可能額については、WEBサイトの会員ページなどで確認できますので、あとどれくらい利用できるかを常に把握しておくといいでしょう。

初めてのクレジットカード選びの基準は?

初めてクレジットカードを作るときは、「何を基準に選べばいいのかわからない」という人もいるでしょう。続いては、多種多様なクレジットカードの中から最初の一枚を選ぶための、具体的なチェックポイントをご紹介します。

年会費がお得であるか

社会に出たばかりの人は、まだ十分な経済力がありませんから、年会費が安い、または無料のクレジットカードを選ぶといいでしょう。

年会費が無料のクレジットカードであっても、海外旅行傷害保険が付帯しているなど、充実したサービスを備えたカードがあります。初めてクレジットカードを作るときは、維持費が負担とならないカードがおすすめです。

ポイントプログラムが充実しているか

クレジットカードの利用額に応じて加算されていくポイントは、クレジットカードを選ぶ上で重要です。

ポイントは、クレジットカード利用額の数パーセントが還元されますが、その「ポイント還元率」はクレジットカードによって異なります。

また、たまったポイントが「どのように使えるのか」にも注目してください。ポイント数に応じて景品と交換できたり、クレジットカード利用の返済に充当できたりと、クレジットカードによってさまざまです。ポイントは有効期限があるものも多いですから、自分にとって使いやすいポイントプログラムかどうかをチェックしておきましょう。

付帯サービスが充実しているか

クレジットカードを選ぶ際には、付帯サービスが充実しているかどうかも注目しましょう。例えば、海外旅行傷害保険は、多くのクレジットカードに付帯されていますが、補償額とその内容はクレジットカードによって異なります。

特に、海外に行く機会が多い人は、いくつかのクレジットカードの補償額や内容を調べて、比較検討してもいいでしょう。

定期券が搭載できるか

カード会社によっては、定期券の機能を搭載できるクレジットカードがあります。例えば、三菱UFJニコスが、東京メトロと提携して発行している「To Me CARD Prime PASMO」は、定期券の機能を搭載することができます。

定期券とクレジットカードを、1枚にまとめることができるので便利です。

銀行系カードであるか

クレジットカードは、発行元によって大きく3種類に分けられます。デパートやスーパーなどが発行する「流通系」、信販会社が母体となっている「信販系」、そして銀行あるいは銀行のグループ会社が発行している「銀行系」です。

銀行系のクレジットカードは、ほかの系統と比べて審査が厳しいとされ、それだけに信頼性が高いといわれます。就職を機に、ステータスが高いとされている銀行系カードを1枚作っておくといいでしょう。

お得な入会キャンペーンがあるか

多くのクレジットカード会社では、入会キャンペーンを実施しています。「WEBサイトから入会する」「期間内に一定の利用額を満たす」などの条件をクリアするとキャッシュバックがあったり、入会するだけでポイントが加算されたりします。さらに、「入会後の一定期間内はポイント還元率が高くなる」「クーポンがもらえる」といった特典があるクレジットカードもあります。

こうしたキャンペーンは、常時実施されているものもあれば、期間が限定されているものもありますので、クレジットカードに申し込む前に調べてみましょう。

また、すでに入会しているカード会員に向けてキャンペーンを実施しているクレジットカードもあります。決まった期間内に利用した額に応じて抽選でキャッシュバックがあったり、プレゼントがもらえたりするなど、その特典はさまざまです。

クレジットカードを選ぶときには、このようなキャンペーンがあるかどうかもあわせてチェックしてみてください。

新社会人が持つクレジットカードの適正枚数

クレジットカードには、ポイント還元率が高いカードやおしゃれなデザインのカードなどさまざまな種類があり、いろいろと手にしたくなるかもしれません。ですが、クレジットカードを増やしすぎると、無駄な出費につながることがあります。

新社会人になって、初めてクレジットカードを保有する際の適正枚数は、2~3枚であるといえるでしょう。「メインカード1枚+サブカード1~2枚」のように使い分け、クレジットカードの増やしすぎや使いすぎに注意してください。

クレジットカードはWEBサイトから申し込める?

ほとんどのクレジットカードは、WEBサイトからの申し込みが可能です。郵送での申し込みもできますが、クレジットカードが手元に届くまでに1カ月程度かかる場合もあります。

WEBサイトでの申し込みなら、必要な項目を入力、本人確認書類をアップロードするだけなので簡単ですし、郵送などの手間がかからないので、おすすめです。

ただし、申し込み後にカード会社の審査があり、審査を通過しないとクレジットカードが発行されないのでご注意ください。

なお、クレジットカードを申し込む際に必要なものは、下記のとおりです。郵送で申し込む場合も、同じものが必要になります。

本人確認書類

一般的に、クレジットカードを申し込む際には、現住所が記載されている本人確認書類が2種類必要です。

そのうちのひとつは、運転免許証やパスポート、マイナンバーカードなど、本人の顔写真付きのものでなくてはなりません。もうひとつは、健康保険証、住民票など、現住所が確認できる公的証明書を準備しましょう。住民票の場合は、一般的に発行から6カ月以内など、有効期限がありますので、注意が必要です。

店頭などでクレジットカードを申し込む場合、顔写真付きの本人確認書類1種類で申し込みが可能な場合もありますので、事前に確認してください。

なお、本人確認書類の住所が現住所と異なる場合は、公共料金の領収書など、現住所が確認できるものが必要です。これはWEBサイトから申し込む場合も店頭などで申し込む場合も同様です。

WEBサイトから申し込む際には、本人確認書類を撮影またはスキャンした画像をアップロードします。クレジットカードによっては運転免許証に記載されている運転免許番号を入力し、クレジットカードを受け取る際に運転免許証を確認したり、口座情報で本人確認ができたりする場合もあります。

口座情報がわかるもの

引き落とし用の口座を設定するために、口座情報がわかるキャッシュカードや通帳を用意してください。

多くのカード会社では、WEBサイトから申し込む際に銀行口座の登録が可能です。クレジットカード会社によっては、登録する口座情報で本人確認ができる場合もあります。この場合、本人確認書類が不要となることもありますので、申し込む際に必要な書類を確認しましょう。

新社会人におすすめのカードはコレ!三菱UFJカード VIASOカードの魅力を紹介

新社会人になって初めてクレジットカードを作る人に、三菱UFJニコスが発行する「三菱UFJカード VIASO(ビアソ)カード」をおすすめします。

会社に入ったばかりの頃は、新入社員研修など、何かと忙しいものです。三菱UFJカード VIASOカードのお申し込みは、オンラインで約10分と、手間になりません。申込内容に問題がなければ、最短翌営業日に発行されます。

それでは、新社会人にうれしい、三菱UFJカード VIASOカードの魅力を見ていきましょう。

年会費が無料

三菱UFJカード VIASOカードの年会費は無料です。クレジットカードによっては、初年度のみ年会費が無料で、翌年度からは請求されるものもありますが、三菱UFJカード VIASOカードの年会費は永年無料となっています。

ポイントプログラムが充実

三菱UFJカード VIASOカードは、充実したポイントプログラムが魅力です。通常は1,000円利用ごとに5ポイントたまる仕組みですが、月々の携帯電話料金やインターネット料金を三菱UFJカード VIASOカードで支払うと、たまるポイントは2倍となります。

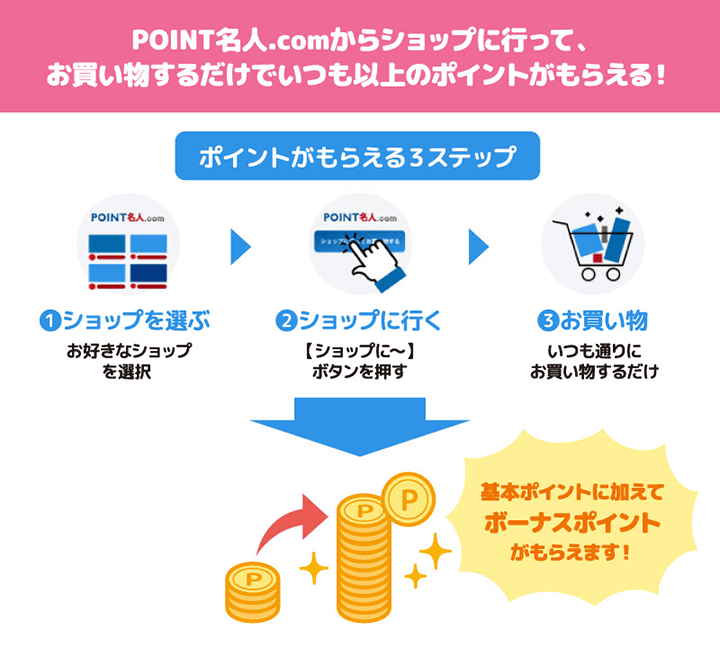

さらに、いつものネットショッピングの際にPOINT名人.comを経由してお買い物いただくと、カードの基本ポイントに加えてボーナスポイントがもらえます。

ネットショッピングをすることが多い人は特に、効率良くポイントをためることができるでしょう。

海外旅行傷害保険が手厚い

三菱UFJカード VIASOカードには海外旅行傷害保険が付帯されています。海外旅行傷害保険は最高2,000万円まで補償され、海外旅行中のケガや病気の治療費から、カメラなどの携行品の破損・盗難、ホテルの設備を壊してしまったときなどの賠償責任まで、幅広く補償します。

なお、三菱UFJカード VIASOカードの海外旅行傷害保険は、旅行に行く前に海外旅行の航空チケットやツアー料金を三菱UFJカード VIASOカードで支払っておく必要がある利用付帯です。ほかの方法で支払った場合には、利用できませんのでご注意ください。

大手のカード会社ならではの安定感

三菱UFJカード VIASOカードの発行元である三菱UFJニコスは、株式会社三菱UFJフィナンシャル・グループ(MUFG)の子会社で、国内最大級のクレジットカード会社です。

「大手のカード会社が発行している」という点で信頼性が高く、安心して使える点が魅力でしょう。

タッチ決済対応!年会費もポイント還元率もお得な三菱UFJカード

三菱UFJカードは、初年度の年会費が無料で、年に1回でも利用すれば、翌年の年会費も無料になるので、実質無料で使うことができます。タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやローソンなどの対象店舗で三菱UFJカードを利用すると、最大19%のポイントが還元される特典を実施中です。詳細は三菱UFJニコス株式会社の「WEBサイト」にてご確認ください。ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会から3カ月間はご利用金額の最大1.6%相当のポイントが還元されるほか、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

三菱UFJカードの特長

- 年会費が実質無料で利用できる

- 対象店舗で最大19%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

新社会人はクレジットカードデビューに最適のタイミング!

社会人になると、さまざまなビジネスシーンで、立て替え払いをする機会が多くなります。そんなとき、クレジットカードでさっと支払いを済ませれば手軽ですし、何よりスマートです。

クレジットカードには、それぞれ特徴があります。ご紹介したクレジットカード選びの基準を参考に、カードライフのスタートを飾るにふさわしい一枚を手に入れてください。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 |

年1回の利用で翌年も無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

1ポイント5円相当の商品に交換の場合

最大19%相当ポイント還元は2024年2月1日(木)~2024年7月31日(水)のご利用が対象

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- 新社会人がクレジットカードを持つメリットとは?

- 若いときからクレジットヒストリーを積むことで、将来、ステータスの高いカードへ申し込んだ際の審査が有利になる可能性があります。

また、一般のクレジットカードに比べてサービスが優遇されている、「20代限定」のような若い世代限定のクレジットカードに申し込むこともできます。 - 新社会人がクレジットカードを選ぶときのポイントは?

- 新社会人はまだ経済力が安定していないため、年会費無料やポイントプログラムが優遇されているクレジットカードがおすすめです。年会費無料のクレジットカードでも、海外旅行傷害保険など、付帯サービスが充実しているクレジットカードが多数あります。

また、流通系や信販系に比べて入会審査が厳しく信頼性が高い、銀行系のクレジットカードを選ぶことで、安心してクレジットカードを利用できます。 - 新社会人におすすめのクレジットカードは?

- 新入社員研修などで何かと忙しい新社会人には、大手のカード会社ならではの安心感があるクレジットカードがおすすめです。中でも三菱UFJニコスが発行する「三菱UFJカード VIASOカード」は、入会手続きがオンラインで、10分程度で完了し、最短翌営業日に発行されます。また、年会費も永年無料で、ポイントプログラムも充実しています。

- クレジットカードを作るにはどうしたらいい?

- クレジットカードに申し込むには、現住所が記載されている本人確認書類が2種類必要です。そのうちのひとつは運転免許証やパスポートなど、本人の顔写真付きである必要があります。そのほか、引き落とし用の口座情報などが必要です。

ほとんどのクレジットカードは、WEBサイトから10分程で申し込みができるので便利です。 - 新社会人がクレジットカードを持つ際の注意点は?

- クレジットカードを利用する上で最も大切なことは、支払期限を守ることです。利用代金の引き落としができるように支払期日の前日までに口座にお金を準備しましょう。クレジットカードは利用できる上限額を示す「利用可能枠」が決まっています。その利用可能枠の金額から、支払いが済んでいない利用金額(利用残高)を差し引いた金額を「利用可能額」といいます。この利用可能額を随時確認することで、気づかないうちに利用可能額を超えていてカードが使えないといったトラブルを回避できます。

- 新社会人が持つクレジットカードの適正枚数は?

- 新社会人になって、初めてクレジットカードを持つ際の適正枚数は2~3枚です。メインカード1枚+サブカード1~2枚のように使い分けましょう。クレジットカードを増やしすぎると年会費などの維持費がかかったり、使いすぎて支払いができなくなってしまったりするおそれがあります。