高ステータスのクレジットカードとは?メリットや特長、選び方を解説

クレジットカードは、持っているだけである種のステータスになります。ならば、少しでもランクの高い、ステータスカードと呼ばれるカードを持ちたいもの。

ここでは、ステータスカードの特長やメリットのほか、どのステータスカードを選べば良いのかをご紹介しましょう。

クレジットカードのステータスとは?

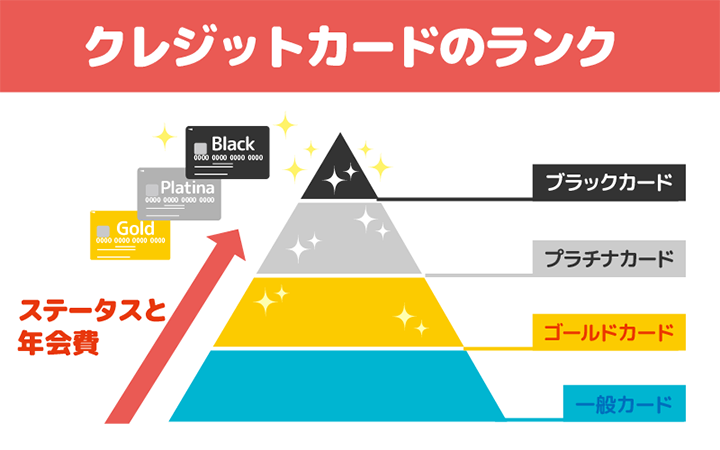

クレジットカードのステータスとは、具体的に何を指すのでしょうか。クレジットカードは基本的に、下から「一般カード」「ゴールドカード」「プラチナカード」の3つのランクに分けられ、ゴールドカード以上が高ステータスとみなされています。

高ステータスのクレジットカードは入会条件が厳しく、発行元の審査が必要になってきます。そうしたことから、高ステータスのカードを持つことが、社会的地位が高いという印象を与えるのです。

銀行系のクレジットカードは信頼性が高い

クレジットカードは、その発行元によって3つの系統に分けられます。もちろん、クレジットカードの基本的な機能やサービスは同じですが、系統によって少しずつ特長が異なります。

銀行系

メガバンクをはじめとした金融機関やそのグループ会社が母体となっているクレジットカードは、銀行系に分類できます。金融機関の持つ社会的信頼性の高さから、3つの中でもステータスが高い系統とされています。

信販系

クレジット業務にかけては老舗といえる、信販会社が発行元となるクレジットカードは、信販系に分類できます。安定感・信頼性が高く、幅広いバリエーションを持つのが特長といえます。

流通系

量販店や大手流通会社が発行するクレジットカードは、流通系に分類できます。発行元の店舗で利用すると多くのポイントが加算されたり、優待割引を受けられたりと、実利の多いクレジットカードです。

ステータスの高いクレジットカードの特長は?

クレジットカードのステータスは、カード自体が持つ「社会的地位」を表します。だからこそ、ステータスカードを持つことによって、持つ人自身の社会的地位が高いという証明にもなるのです。

では、どうしたらステータスの高いカードを持つことができるのでしょうか。ステータスカードが一般カードと異なる点は、「入会審査の基準」と「年会費」にあります。

入会審査が厳しい

クレジットカードに入会するには、もちろん一般カードでも審査が必要ですが、ステータスが高くなればなるほど、審査基準は厳しくなる傾向にあります。

審査基準は各社とも非公開ですが、「年収、もしくは収入の安定性」「これまでのクレジットカードの利用履歴」などに基準が設けられているといわれています。

つまり、ステータスをアップさせるには、「安定した収入を証明すること」と「現在持っているクレジットカードで使用実績を積むこと」が必要なのです。まずはゴールドカードなどで使用実績を積んでから、さらにステータスの高いクレジットカードの入会審査に申し込むという手順が必要になります。

年会費が発生する

一般カードは、年会費無料のものが多く、学生でも持つことができるカードもあります。しかし、ゴールドカードやプラチナカードを持つには、一般的に年会費が必要となります。

ゴールドカードは年会費も手頃な額で、身近なものも登場していますが、プラチナカードともなるとその金額は2万円から10万円以上するものもあります。高額ではありますが、その分メリットも大きく、年会費を補って余りある特典が受けられるのです。

ステータスカードを持つメリットは?

ステータスカードを持つには年会費がかかりますが、その分、サービスが充実しています。「出張などで飛行機を頻繁に利用する」「大切なお客様を接待する」といった機会が多く、年会費以上のメリットを感じられるという人には、ステータスカードはおすすめといえるでしょう。

では具体的に、ステータスカードにはどのようなメリットがあるのかご紹介します。

サービスが充実している

ステータスカードのサービスは発行元によってさまざまですが、特にトラベル、エンターテインメントに関するサービスが充実していることが多いようです。

例えば、ゴールドカードは海外旅行傷害保険の補償額が高くなりますし、空港ラウンジサービスを利用できる空港の数が増えます。また、1年間の利用金額に応じて、翌年の獲得ポイントが優遇されるなど、さまざまです。

プラチナカードになると、国内外のホテルやレストランの予約や優待プログラム、海外での公演チケットの手配や海外でのトラブル、緊急時に支援をしてくれるコンシェルジュサービスなど、ホスピタリティの高いサービスが受けられます。

こうしたサービスは、クレジットカードのステータスが高ければ高いほど、良質なものになっていくのです。

利用可能枠が大きい

クレジットカードでいくらまで使えるかは、利用可能枠で決まります。一般カードにあたる三菱UFJニコスの「三菱UFJカード」では、利用可能枠は最大100万円ですが、「三菱UFJカード ゴールドプレステージ」なら、最大300万円となります。

実際の利用可能枠は、利用者が無理なく支払える範囲で個別に決められますが、クレジットカードの基本性能ともいえる利用可能枠も、一般カードと違いがあるのです。

■ 利用可能枠の違い

| クレジットカード名 | 年会費 (税込) |

利用可能枠 |

|---|---|---|

| 三菱UFJカード | 1,375円 | 10万~100万円 |

| 三菱UFJカード ゴールドプレステージ | 11,000円 | 50万~300万円 |

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード | 22,000円 | 50万~500万円 |

海外での信用度が高まる

クレジットカードの文化が日本よりも浸透している海外では、日本よりもクレジットカードのステータスを重要視する傾向があります。ですから、海外に行った際、クレジットカードが身分を証明することにつながる場面が多くあるのです。例えばホテルでは、チェックインの際にパスポートといっしょにクレジットカードの提示を求められることも少なくありません。

これは支払いの能力を証明するとともに、クレジットカードを持てる身分であるという証明でもあります。このようなときにステータスカードを提示すれば、社会的な地位があるとされ、相手に安心感を与えられるでしょう。

ゴールドカードとプラチナカードはどちらを選ぶべき?

ゴールドカードやプラチナカードは、一般カードに比べると付帯するサービスや補償が手厚くなります。もちろん、ステータスが異なれば、サービス内容にも違いが出てきます。

自分にあったステータスカードを選ぶには、どのような点に注目したらいいのでしょうか。

サービスの内容と生活スタイルのバランスをチェックしよう

ゴールドカードよりプラチナカードのほうが、海外旅行傷害保険やショッピング保険などの補償額のほか、利用できる空港ラウンジサービスの数も多くなります。

特に、空港ラウンジサービスについては、プラチナカードを持っていると世界各国の空港ラウンジサービスを利用できるようになりますし、健康や介護に関するサービスなども付帯されるのです。

こうしたサービスの内容は、クレジットカードの発行元によって異なります。ただし、ひとつ共通していえるのは、カードのステータスが上がれば付帯するサービスもより充実しますが、その分年会費も高くなるということです。

必要のないサービスに高い年会費を払うのはもったいないもの。ですから、自分の生活スタイルに必要なサービスなのかどうかを、しっかり見極めて選ぶといいでしょう。

三菱UFJニコスが発行するおすすめのステータスカード

三菱UFJニコスでは、多くのサービスを備えるステータスカードをそろえています。続いては、三菱UFJニコスがご提供する、ゴールドカードとプラチナカードを紹介します。

初めてゴールドカードを持つ人におすすめの三菱UFJカード ゴールドプレステージ

三菱UFJニコスの「三菱UFJカード ゴールドプレステージ」は、タッチ決済対応で、ポイントプログラムやグルメセレクションなどのサービスが充実しているゴールドカードです。学生を除く20歳以上の人がお申し込みいただけます。WEBサイトからのお申し込みなら、初年度の年会費が無料になるので、初めてゴールドカードを持つ方でも安心です。

三菱UFJカード ゴールドプレステージは、セブン-イレブンやローソンなどの対象店舗で利用すると、ご利用金額の最大19%のポイントが還元される特典を実施中です。また、年間100万円以上利用すると、最大11,000円相当のポイントがプレゼントされます。さらに、グルメセレクションとして、厳選された国内のレストランでコースメニューをおとな2名以上で利用する際に、1名分の料金が無料になるサービスが付帯されているので、ゴールドカードならではの特典をお楽しみいただけます。

※1ポイント5円相当の商品に交換の場合

三菱UFJカード ゴールドプレステージの特長

- WEBサイトからのお申し込みで初年度の年会費が無料になる

- 対象店舗で最大19%のポイントが還元される

- 年間100万円以上を利用すると、11,000円相当のポイントがもらえる

- タッチ決済対応で、スピーディーに支払いができる

- 厳選された国内のレストランにておとな2名以上で利用した場合、1名分の料金が無料になる

※1ポイント5円相当の商品に交換の場合

おすすめのプラチナカード、三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

「三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード」は、実用性とステータス性を兼ね備えたプラチナカードです。三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードでは、世界1,400カ所以上で利用できる、空港ラウンジサービス、プライオリティ・パスに無料で入会できます。

また、空港から自宅へ無料配送が可能な手荷物空港宅配サービスなどのきめ細かなサービスを受けられるのは、ランクの高いプラチナカードならではといえるでしょう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの特長

- 24時間・365日のコンシェルジュサービスを利用できる

- 海外旅行傷害保険で最高1億円まで補償される(海外旅行障害保険の自動付帯分は最高5,000万円)

- 世界1,400カ所以上の空港ラウンジが無料で利用できる

- 空港から自宅までの無料の手荷物空港宅配サービスがある

あなた自身のポジションにふさわしい一枚を

企業の幹部や経営者であれば、ハイクラスの人たちと接する機会が多いはずですから、やはり自分のポジションにふさわしいクレジットカードを持ちたいもの。

金箔を貼ったような華やかさを持つゴールドカードや、黒・グレーをベースにしたシャープな印象のプラチナカードは、持っているだけでも満足感があります。仕事上でお付き合いのある方といっしょにいるときなどに使うとさまになりますし、信用度も上がります。

ステータスカードは、「誰でも簡単に持てるものではない」という希少性も大きな魅力といえるのではないでしょうか。

無理に背伸びをすることはありませんが、あなた自身にふさわしいクレジットカードを、ぜひ手に入れてください。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 |

年1回の利用で翌年も無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

1ポイント5円相当の商品に交換の場合

最大19%相当ポイント還元は2024年2月1日(木)~2024年7月31日(水)のご利用が対象

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- クレジットカードのステータスとは何ですか?

- クレジットカードのステータスとは、カード自体に与えられるランクのことです。クレジットカードは基本的に、下から「一般カード」「ゴールドカード」「プラチナカード」の3つのランクに分けられ、ゴールドカード以上が高ステータスとみなされています。高ステータスのクレジットカードは入会条件が厳しく、発行元の審査が必要になってきます。

詳しくは「クレジットカードのステータスとは?」をご確認ください。 - ステータスが高いクレジットカードのメリットは?

- クレジットカードのステータスが高ければ高いほど、サービスは良質なものになっていきます。例えば、ゴールドカードは空港ラウンジサービスを無料で利用できますし、1年間の利用金額に応じて、翌年の獲得ポイントが優遇されます。プラチナカードになると、国内外のホテルやレストランの予約や優待プログラム、海外での公演チケットの手配や海外でのトラブル、緊急時に支援をしてくれるコンシェルジュサービスなど、ホスピタリティの高いサービスが受けられるのです。また、海外ではクレジットカードが身分を証明することにつながる場面が多くあるので、社会的な地位があるとされ、相手に安心感を与えられるでしょう。

詳しくは「ステータスカードを持つメリットは?」をご確認ください。 - ステータスカードは誰でも申し込める?

- クレジットカードに入会するには、一般カードでも審査が必要ですが、ステータスが高くなればなるほど、審査基準は厳しくなる傾向にあります。ステータスカードを持つためには、「安定した収入を証明すること」と「現在持っているクレジットカードで使用実績を積むこと」が必要でしょう。また、支払い遅延を起こさないことも大切です。

詳しくは「ステータスの高いクレジットカードの特長は?」をご確認ください。