ゴールドカードとは?メリットや年会費、審査条件、選び方を解説

ゴールドカードは空港ラウンジの無料利用や、ホテル・レストランの優待プランなど、特別なサービスが用意されているステータスの高いクレジットカードです。

ここでは、ゴールドカードを手に入れるための条件や所有するメリットのほか、初めてゴールドカードを選ぶ際のポイントをご紹介します。あわせて、おすすめのゴールドカードも見ていきましょう。

この記事でわかること

- ゴールドカードと一般カードの違い

ゴールドカードは基本的に年会費がかかりますが、一般カードと比べて空港ラウンジの無料利用やレストランの優待、ポイント還元率のアップなど付帯サービスが充実しています。

- ゴールドカードの選び方

ゴールドカードを選ぶ際に確認したいポイントは、年会費に見合う魅力的な付帯サービスがあるか、券面デザインが自分好みでセキュリティ面を考慮しているかなどです。

- おすすめのゴールドカード

三菱UFJカード ゴールドはWEBから申し込むと、初年度の年会費が無料なので、初めて持つ人にもおすすめです。詳細は三菱UFJカード ゴールドのページをご確認ください。

ゴールドカードの特長

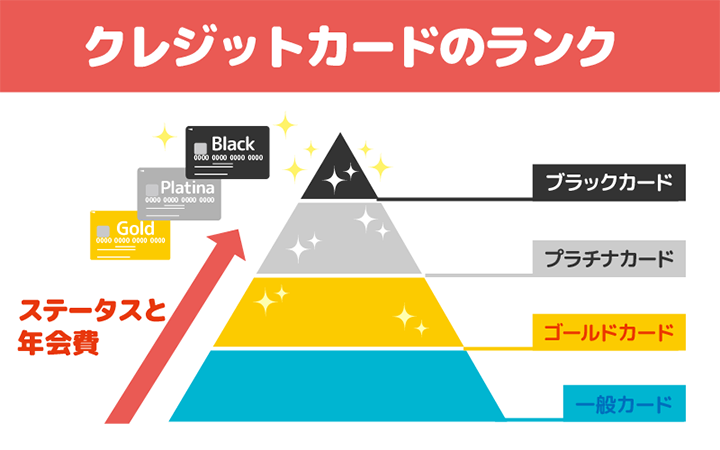

ゴールドカードは、審査において社会的信用も重視されることから、年会費無料の一般カードと比べて、ステータスが高いのが特長です。

クレジットカードのランクは一般カード、ゴールドカード、プラチナカード、ブラックカードの順に高くなり、一般的にゴールドカード以上を「ステータスカード」と呼びます。

ゴールドカードには一般カードにはない付帯サービスが用意されていることが多く、基本的に年会費が必要となります。ただし、年会費はカードによって数千円から数万円と幅があり、申し込む際にはサービス内容とのバランスを確認することが大切です。

なお、「三菱UFJカード ゴールド」の年会費は、WEBサイトから申し込みをすると、初年度は無料で、次年度以降は1万1,000円(税込)です。

ゴールドカードと一般カードやプラチナカードとの違い

ゴールドカードと一般カードの違いは付帯サービスの充実度です。カードによって付帯サービスは異なりますが、ゴールドカードは一般カードに比べて以下のような特長があります。

ゴールドカードの付帯サービスの一例

- 一般カードよりポイント還元率が高めに設定されている

- 国内の主要空港ラウンジを無料で利用できる

- 海外旅行傷害保険に加えて国内旅行傷害保険も付帯されている

- ホテルやレストランでの優待サービスが用意されている

さらに、ゴールドカードより上位のプラチナカードになると、サービス内容は一段とグレードアップします。例えば、「旅行やレストラン予約をサポートするコンシェルジュサービス」「世界の空港ラウンジを利用できるプライオリティ・パスへの入会特典」など利便性が高く、ラグジュアリーなサービスを付帯しています。

クレジットカードのランクによって違いがわかるよう、三菱UFJニコスが発行する一般カード、ゴールドカード、プラチナカードのそれぞれの特長を表にまとめました。

■ 三菱UFJニコスが発行する一般カード・ゴールドカード・プラチナカードの特長

| <一般カード> 三菱UFJカード |

<ゴールドカード> 三菱UFJカード ゴールド |

<プラチナカード> 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード |

||

|---|---|---|---|---|

| 年会費 | 永年無料 | WEBサイトからの入会で初年度無料 次年度以降:1万1,000円(税込) |

2万2,000円(税込) | |

| 海外旅行 傷害保険 |

【利用付帯】 最高2,000万円 |

【自動付帯+利用付帯】 最高5,000万円(自動付帯1,000万円+利用付帯4,000万円) |

【自動付帯+利用付帯】 最高1億円(自動付帯5,000万円+利用付帯5,000万円) |

|

| 国内旅行 傷害保険 |

なし | 【自動付帯+利用付帯】 最高5,000万円(自動付帯1,000万円+利用付帯4,000万円) |

【自動付帯】 最高5,000万円 |

|

| ショッピング保険 | 国内 | 年間限度額100万円(リボ・分割払いのみ) | 年間補償限度額300万円 | 年間補償限度額300万円 |

| 海外 | 年間限度額100万円 | 年間補償限度額300万円 | 年間補償限度額300万円 | |

| 空港ラウンジ 利用 |

なし | 国内の主要空港とダニエル・K・イノウエ国際(ホノルル) | 国内と海外の主要空港ラウンジを利用できるプライオリティ・パスに無料で入会可 | |

※2025年12月時点

付帯サービスの違いのほか、付帯保険の補償額や利用条件などがカードのランクによって異なることも特長といえます。

また、ステータスが上がるほど審査も厳しく、手にするのはなかなかハードルが高いかもしれませんが、ゴールドカードやプラチナカードなどを持つことができれば、ハイクオリティなサービスを満喫することができるでしょう。

ゴールドカードのメリット

ゴールドカードを所有するとどのようなメリットがあるのでしょうか。ここでは、一般カードと比べた、ゴールドカードの具体的なメリットをご紹介します。

ゴールドカードの主なメリット

- 空港ラウンジを利用できる

- ご利用可能枠が大きい

- ポイント還元率が高め

- ワンランク上のサービスを受けられる

- 社会的地位の証明となる

空港ラウンジを利用できる

ゴールドカードのメリットのひとつが、基本的に国内の主要な空港ラウンジを無料で利用できるサービスを付帯していることです。空港ラウンジなら、混雑したロビーを避けて、落ち着いた空間でフライト前の時間をゆったりと過ごすことができるでしょう。空港ラウンジではソフトドリンクの提供や、ラウンジによっては有料でアルコールを提供している場合もあります。

なお、空港ラウンジは大きく分けて「カードラウンジ」「プライオリティ・パスラウンジ」「航空会社ラウンジ」の3つがありますが、ゴールドカード会員が利用できるのは、基本的にカードラウンジ(※)です。

※一部のゴールドカードではプライオリティ・パスを利用できる場合もあります。

ご利用可能枠が大きい

ゴールドカードのメリットには、一般カードに比べて、ご利用可能枠が高く設定されていることが挙げられます。高額な出費にも対応しやすく、旅行や出張、引越しなどまとまった支払いが必要な場面でも安心して利用できるでしょう。

一般的に、クレジットカードはランクが上がるほどご利用可能枠の上限額も高くなります。ご利用可能枠の上限額が低い場合は使いすぎを防ぐ効果もありますが、海外旅行や家具・家電の購入などの際に、上限に達してカードが使えなくなる不便さが生じる可能性があることには注意が必要です。

なお、実際のご利用可能枠は審査によって個々に設定されるため、必ずしも一律ではありません。

ポイント還元率が高め

ゴールドカードを所有するメリットとして、一般カードよりポイント還元率が高めという点も挙げられます。

また、カードによっては、前年1年間のショッピングのご利用金額に応じてボーナスポイントが加算されるなど、ゴールドカード会員限定のポイント優遇サービスが用意されていることもあります。

ワンランク上のサービスを受けられる

ゴールドカードを所有すると、一般カードよりもワンランク上のサービスを受けることができます。

例えば、カード会社独自に設定されたレストランやホテルの割引優待などは、ゴールドカードならではの特典といえるでしょう。

社会的地位の証明となる

ゴールドカードはステータス性の高いクレジットカードとして広く認識されています。そのため、所有していることで、支払いの場面などさまざまなシーンにおいて、一定の社会的地位を示すことができます。

また、多くのゴールドカードは高級感のあるデザインが採用されており、食事やビジネスの会計時に人前で提示しても、上質な印象を与えられる点もメリットといえるでしょう。

ゴールドカードを手に入れるための条件とは?

ゴールドカードを手に入れるには、申込条件や審査基準をクリアしなければなりません。年齢の条件は20歳以上とするところや、30歳以上とするところなどカード会社によってさまざまです。

また、ゴールドカードの審査では、収入のほか、クレジットカードの利用履歴や勤務先の社名・勤続年数など、幅広い情報が参照されます。

なお、ゴールドカードの審査基準は、カード会社によって異なります。例えば、あるクレジットカード会社のゴールドカードの審査において、AさんとBさんは年収が同じであるにもかかわらず、Aさんは審査に通り、Bさんは通らないということもあるのです。

ゴールドカードは手に入れやすくなった?

ゴールドカードを手に入れるには、カード会社の申込条件や審査基準を満たすことが必要です。また、以前は、まず一般カードで利用実績を積み、カード会社からインビテーション(招待)を受けて申し込むことが一般的でした。

しかし、近年では、最初からゴールドカードを申し込めるクレジットカードもあり、以前より手に入れやすくなっているともいえるでしょう。

例えば、三菱UFJカード ゴールドでは、申込条件として「20歳以上で安定した収入があること」が設定されています。そのため、20代でも継続的な収入がある人は申し込みが可能です。

初めてのゴールドカードを選ぶときのポイント

初めてのゴールドカードを持つとしたら、どんなカードが適しているのでしょうか。ゴールドカードそのもののステータスは大きな魅力ですが、高額な年会費を考えれば、それに見合ったサービス内容も重要です。つまり、「自分にとって必要なサービスが充実しており、年会費とのバランスが良いゴールドカード」が、ベストの選択になります。

ゴールドカードを選ぶときに着目すべきポイントは以下のとおりです。

初めてゴールドカードを選ぶときの主なポイント

- 年会費がいくらかかるか

- 自分にとって魅力的なサービスが用意されているか

- クレジットカードのデザインが好みにあうか

年会費がいくらかかるか

年会費がいくらかかるかはゴールドカードを選ぶときの重要なポイントです。クレジットカードは長く使っていくものだからこそ、保有するうえで、年会費が負担とならないゴールドカードを選ぶことが大切です。

また、ゴールドカードによっては初年度の年会費が無料になったり、条件を満たせば翌年も無料になったりするカードもあります。

自分にとって魅力的なサービスが用意されているか

ゴールドカードを選ぶときは、ポイントをお得にためることができるサービスやレストラン、ホテルなどをお得に利用できるサービスなど、自分にとって魅力的なサービスが用意されているかという点にも着目しましょう。国内旅行が多い場合なら空港ラウンジが利用できることも大きな魅力といえます。

クレジットカードのデザインが好みにあうか

券面デザインは、サービス内容に直接関係しませんが、気に入ったデザインのカードであれば、気分よく使えるでしょう。また、セキュリティ面を考慮し、カード番号や有効期限などのカード情報を表面に印字しないデザインも増えています。見た目だけでなく、安全性の観点からもデザインを確認して選ぶことが大切です。

おすすめのゴールドカード・プラチナカードを紹介

最後に、おすすめのゴールドカードと、プラチナカードを1枚ずつご紹介しましょう。

おすすめのゴールドカード・プラチナカード

- 三菱UFJカード ゴールド

- 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

初めてゴールドカードを持つ人におすすめの三菱UFJカード ゴールド

三菱UFJニコスの「三菱UFJカード ゴールド」は、タッチ決済対応で、ポイントプログラムやグルメセレクションなどのサービスが充実しているゴールドカードです。学生を除く20歳以上の人がお申し込みいただけます。WEBサイトからのお申し込みなら、初年度の年会費が無料になるので、初めてゴールドカードを持つ方でも安心です。

三菱UFJカード ゴールドは、セブン‐イレブンやオーケーなどの対象店舗(*1)で利用すると、ご利用分の最大20%(*2)のポイントが還元されるので、日常使いでお得にポイントをためられるでしょう。また、年間100万円以上利用すると、最大1万1,000円相当のポイントがプレゼントされます。

さらに、グルメセレクションとして、厳選された国内のレストランでコースメニューをおとな2名以上で利用する際に、1名分の料金が無料になるサービスが付帯されているので、ゴールドカードならではの特典をお楽しみいただけます。対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

三菱UFJカード ゴールドの特長

- WEBサイトからのお申し込みで初年度の年会費が無料になる

- 対象店舗(*1)のご利用分が最大20%(*2)ポイント還元される

- 年間100万円以上を利用すると、1万1,000円相当のポイントがもらえる

- タッチ決済対応で、スピーディーに支払いができる

- 厳選された国内のレストランにて大人2名以上で利用した場合、1名分の料金が無料になる

- (*1)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

- (*2)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

- (*2)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

おすすめのプラチナカード、三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

「三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード」は、実用性とステータス性を兼ね備えたプラチナカードです。三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードでは、国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できます。

また、上質なホスピタリティをご提供するコンシェルジュサービスをはじめ、空港から自宅へ配送が可能な手荷物空港宅配サービスなどのきめ細かなサービスを受けられるのは、ランクの高いプラチナカードならではといえるでしょう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの特長

- 24時間・365日のコンシェルジュサービスを利用できる

- 海外旅行傷害保険で最高1億円まで補償される(海外旅行傷害保険の自動付帯分は最高5,000万円)

- 国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できる

- 空港から自宅までの手荷物空港宅配サービスがある

一度は手にしたいゴールドカード

ゴールドカードには、旅行傷害保険やポイントプログラムなど、充実した内容のサービスが用意されています。特に、クレジットカードに安心とステータスを求める人に、ゴールドカードはおすすめです。

年会費などを考慮のうえ、無理せず、ライフスタイルにあった一枚を選んでください。

-

2025年12月時点の情報に基づき作成しております。

-

特典については執筆時点から情報が改定される場合があります。最新情報は公式サイトをあわせてご確認ください。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールド |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 永年無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 永年無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

- ゴールドカードにするメリットは?

- ゴールドカードのメリットは、一般カードに比べてサービスの優待や社会的信用などを得られることです。主なゴールドカードのメリットは以下のとおりです。

ゴールドカードの主なメリット

- 国内主要な空港ラウンジを無料利用できる

- ご利用可能枠が大きいため、高額な出費にも対応しやすい

- ポイント還元率が高めで、効率的にポイントをためられる

- ホテル・レストラン優待などワンランク上の優待が利用できる

- 社会的信用を示せるステータス性がある

このように、日常のお買い物から旅行・ビジネスシーンまで、幅広い場面でワンランク上の利便性と安心感を得られるのが、ゴールドカードを持つメリットです。

くわしくは「ゴールドカードのメリット」をご確認ください。 - ゴールドカードは年収が高くないと持てない?

- ゴールドカードの審査基準は、カード会社によって異なりますが、年収の高さが、ゴールドカードの審査に通るための絶対条件であるとは限りません。クレジットカードの審査では、年収のほか、クレジットカードの利用履歴や勤務先の社名・勤続年数など、幅広い情報をもとに総合的に判断されます。

くわしくは「ゴールドカードを手に入れるための条件とは?」をご確認ください。 - 初めてのゴールドカードはどう選べばいい?

- 初めてのゴールドカードは、年会費だけでなく、自分にとって魅力的なサービスが用意されているかという点に着目して選ぶといいでしょう。ほかにも、券面デザインが好みであることや、セキュリティの観点からカードの表面にカード情報が印字されていないことも選ぶときのポイントになります。

くわしくは「初めてのゴールドカードを選ぶときのポイント」をご確認ください。