クレジットカードの利用額を支払えない?支払滞納時のリスクと対処法

ついついクレジットカードを使いすぎて、支払金額が膨らんでしまった。このままでは支払いできないかも…。

このような状況になったときは、まず落ち着いて、最悪の事態を回避する方法を考えましょう。

ここでは、支払いの遅延を避ける方法と、どうしても支払いができないときの対処法を紹介します。

クレジットカードの支払いができないと何が起こる?

クレジットカードの支払いができない場合、まずクレジットカードの利用ができなくなります。その後、カード会社から滞納の連絡が入りますが、これを無視したままにしておくと、最悪の場合、財産が差し押さえられる可能性もあります。

クレジットカードの支払いができない場合や、支払いを忘れた場合にどのようなことが起こるのか、順を追って解説します。

クレジットカードの支払いができないと起こりうる6つの事態

- 一時利用停止

- 滞納を知らせる連絡がある

- 督促状が届く

- クレジットカードの強制解約

- 一括返済請求

- 裁判所への申立

1. 一時利用停止

期日に利用額の引き落としができないと、まず一時的にクレジットカードが利用停止になります。1日でも支払いが遅れたら、次の日にはもうクレジットカードが使えなくなる場合もあります。

なお、利用停止後に利用額を入金すれば再び使えるようになりますが、使えるようになるまでには入金後数日かかることが多いようです。

2. 滞納を知らせる連絡がある

クレジットカードの支払日に引き落としができなかった場合、カード会社から滞納を知らせる連絡があります。この連絡は電話だったり、利用した金額が記載された振込用紙が郵送で送られてきたりなど、カード会社によって対応が異なります。

3. 督促状が届く

カード会社からの滞納の連絡があった後も支払いをせずにいると、カード会社から督促状が送られてきます。早ければ、支払日から1週間ほどで送られてくるようです。それでも支払いがない場合は、内容証明などが送られてくることもあります。また、場合によっては、勤務先に電話などが入る可能性もあります。

4. クレジットカードの強制解約

督促状が届いても支払いをしないまま、数カ月放置しておくと、クレジットカードの契約を強制的に解約され、二度と利用できません。カードが強制解約されると、その旨が信用情報に登録されてしまいます。これが一般的にいわれるブラックリストに載った状態です。ブラックリストに載ると、新規でクレジットカードを作ったり、ローンを組んだりすることが難しくなります。

5. 一括返済請求

クレジットカードが強制的に解約されると同時に、未払い分を一括で返済するようカード会社から請求があります。分割払いやリボ払いであっても、残額を一括で返済しなければなりません。カード会社からの一括返済請求は、法的手続きの一歩手前です。この請求にも従わなかった場合、カード会社は法的手続きを取る可能性が高くなります。

6. 裁判所への申立

カード会社からの一括返済請求にも従わなかった場合、カード会社は裁判所へ申し立てるなど、法的手続きを取らざるをえなくなります。その場合、カード会社に加えて、裁判所からも支払命令があるでしょう。それでも支払われない場合、財産の強制差し押さえとなり、毎月の給与、預金、車、家屋や土地などの不動産、家財道具などが差し押さえられます。

支払遅延を起こした場合のリスク

支払い遅延によって起こることは、細かい部分はカード会社によって異なりますが、いずれも決して軽いものではなく、できることなら避けたいものばかりです。

ここでは、代表的な支払い遅延時の影響についてご説明しておきましょう。

遅延損害金の加算

支払いが遅れると、本来支払うべき額に加えて、「遅延損害金」が発生します。

遅延損害金の額はカード会社によっても、また1回払いか分割払いかによっても変わりますが、「支払金額に対して年利◯%」という形で決められており、通常の1回払いの遅延の場合は、おおよそ利用金額の15%前後に設定されていることが多いようです。

遅延損害金は支払日から起算して実際に支払いが完了するまで、日割り計算で加算されていきますから、支払いが遅れれば遅れるほど、金額が大きくなっていきます。

クレジットヒストリーへの悪影響

支払いが遅れると、クレジットカードの利用停止や遅延損害金が加算されたり、カード会社から郵便や電話で入金案内の連絡が入ったりします。

それだけでなく、支払いが遅れたという情報は個人信用情報機関に記録されてしまいます。

個人信用情報機関とは、カードローンやクレジットなど、個人の支払い情報を管理している機関で、銀行やカード会社はここに保管されている情報を参照しています。この機関に登録された情報は数年間残りますので、その間に新たにクレジットカードを作ったりローンを組んだりする際は、影響が出てしまう可能性があります。

つまり、「クレジットヒストリー(クレヒス)に傷がつく」というわけです。

財産の差し押さえ

カード会社の再三の督促にも関わらず、支払しないまま放置してしまうと、カード会社としても裁判所に訴えるなどして、法的手続きを取らざるをえません。

カード会社が裁判所に申し立てを行い、それが認められれば、まずは裁判所からの支払命令がありますが、それも無視すると法的手続きに入ります。財産の差し押さえです。

財産には、毎月の給与、預金、車、家屋や土地などの不動産のほか、家財道具なども含まれます。

給与を差し押さえる場合、手取り金額の4分の1までが強制的に支払いに充てられますが、手取りが44万円を超える場合は、手取り額から33万円を差し引いた金額が差し押さえの対象となります。

遅延した場合は、すみやかに入金するなどの手続きをしましょう。

クレジットカードの支払いを滞納すると、利用代金の支払いが完了するまで一時的にクレジットカードが利用できない状態になることがあります。カードが利用できないということは、お買い物に使えないどころか引き落としを設定していた公共料金などの支払いもできません。また、カードが使えないだけではなく、遅延損害金が発生するので注意が必要です。遅延損害金とは、支払日の翌日から支払いが完了した日までの間に発生する利息です。最終的には、利用代金にこの遅延損害金を加えた金額を支払うことになります。遅延損害金の割合はカード会社によって異なりますが、一般的に「支払金額に年利〇%を乗じたもの」となっています。

遅延した場合は、入金などの手続きをすみやかに行うことが必要です。この入金の手続きを早急にしないと、利用者の信用情報(クレジットカードなどの支払い状況などの客観的な取引事実を登録した個人の情報)に傷がつく可能性もあります。その場合、賃貸住宅の入居審査に落ちたり、将来、住宅ローンなどの融資審査に落ちたりするリスクが高まる可能性があるため、支払いが滞らないように注意しましょう。

それでも払えない!最悪の事態を避けるには?

どうしても、支払日に必要な額を用意できそうもない…。そんなときでも、まだ打てる手立てはあります。あきらめずに、以下のようなことを試してみましょう。

支払い忘れの場合はすぐに入金する

例えば、銀行口座にお金を入れ忘れていたなど、支払いを忘れていただけの場合は、すぐに入金しましょう。

支払日後の入金方法については、カード会社によって異なりますので、カード会社に連絡を入れるか、WEBサイトなどで利用規約を確認して、迅速に対処することが重要です。

カード会社に連絡を入れる

クレジットカードの支払日に支払いができそうにないという場合には、まずカード会社に連絡を入れましょう。クレジットカードの裏面には必ずコールセンターの電話番号が記載されていますから、そこに電話して支払いが遅れそうなことを伝えましょう。カード会社の担当者が状況の聞き取りをした後で、どうすればいいかを教えてくれます。

「少々支払いが遅れても、クレジットカードがしばらく使えなくなる程度だし」と軽く考えて、電話を入れない人もいるかもしれませんが、これは間違いです。問題となるのは信頼関係ですから、電話一本するかしないかでその後の展開が違ってくることもあります。まずは、必ず連絡を入れておきましょう。

支払日前に分割払いやリボ払いに変更する

有効な方法のひとつが、「あと分割・あとリボ」と呼ばれる方法です。これは、決済するときに「1回払い」で処理した履歴を、後から「分割払い」や「リボ払い」に変更するというものです。高額商品の購入があれば、それを分割払いやリボ払いに変更することで、直近の支払額を抑えることができます。もちろん、分割やリボにすることで手数料は発生しますが、支払い遅延を起こすよりもはるかにいいでしょう。

手続きそのものはいたって簡単で、WEBやアプリから操作できます。「もう少しだけ支払額が少なければ大丈夫なんだけれど」という場合に便利な方法ですから、まずはこれを試してみましょう。

公的制度を利用する

クレジットカードの支払いができない場合、理由によっては公的制度を利用できる場合もあります。利用できる制度は自治体によって異なりますので、利用したい場合はお住まいの地区の自治体に相談してみましょう。

そのほか、貯蓄型の生命保険に加入している場合は、解約返戻金を担保にお金を借りられる契約者貸付制度を利用できる可能性があります。詳しくは契約している保険会社に問い合わせてみてください。

家族や知人からお金を借りる

家族や知人を頼ってお金を借りるのもひとつの方法です。

クレジットカードの支払いに必要な金額を借りることができれば、カードが一時停止されて使えなくなったりすることもありません。

しかし、身近な人とお金の貸し借りをする場合は、みずから借用書を作成するなどして、借りた金額や返済期限を明確にしましょう。

どうしても支払えない場合は弁護士に相談する

どうしても、クレジットカードの支払いの目処が立たない場合は、弁護士に相談しましょう。

弁護士に相談して債務整理を行うことで、金利の低減や、支払金額の減額を交渉してもらうことができます。

ただし、債務整理を行った場合、その記録も信用情報に登録されます。

一人で抱え込まずに相談してみましょう。

支払日までにクレジットカードの支払いができないときは、速やかにカード会社に連絡し、支払う意思や支払うことができる日などを伝えることで、支払日を調整してくれる場合があります。もし、一括で返すことが難しい場合は、相談の上、分割払いやリボ払いなどに支払方法を変更できる場合がありますし、カードローンを利用するなどの方法もあります。カードローンなどで返済ができず、給与でもどうにもならない場合は、専門家に相談したほうがいいでしょう。たとえば、公益財団法人日本クレジットカウンセリング協会や、日本司法支援センター(法テラス)などは無料で支払いについての相談にのってくれますので、ひとりで抱え込まずに連絡することをおすすめします。

クレジットカードの支払いができないときのNG行動

先述したように、クレジットカードの支払いをしないまま放置しておくと、最悪の場合、財産を差し押さえられてしまいます。そのような事態に陥らないような対処が必要です。

クレジットカードの支払いができないときに、絶対にしてはいけない行動について知っておきましょう。

カード会社からの連絡を無視する

クレジットカードの支払日に引き落としができない場合、すぐにカード会社から連絡が入りますが、この連絡を無視してはいけません。

無視し続けると最悪の場合、財産差し押さえになってしまいます。さらに、損害遅延金の金額がどんどん高くなっていきます。

クレジットカードの支払いができないと分かったら、なるべく早くカード会社に連絡をするなどして、対処することが大切です。

クレジットカードの現金化

クレジットカードの支払いができなくても、クレジットカードを現金化してはいけません。クレジットカードの現金化とは、クレジットカードのショッピング枠を換金することで、クレジットカードで高価なブランド品などを購入して専門業者に売ることで、現金を手にする方法です。違法行為ではありませんが、クレジットカードの規約で禁止されています。

支払遅延を避けるためには?

故意ではなくても、支払いの遅延は意外と起こりやすいものです。「口座の残高が思っていたよりも少なかった」、あるいは「支払額が想定以上に大きかった」「引き落とし日を間違えていた」といったことは、実際起こるものです。

しかし、故意でも過失でも、支払い遅延が起こったという事実に変わりはありません。それだけに、普段から延滞を起こさないようにすることが重要です。

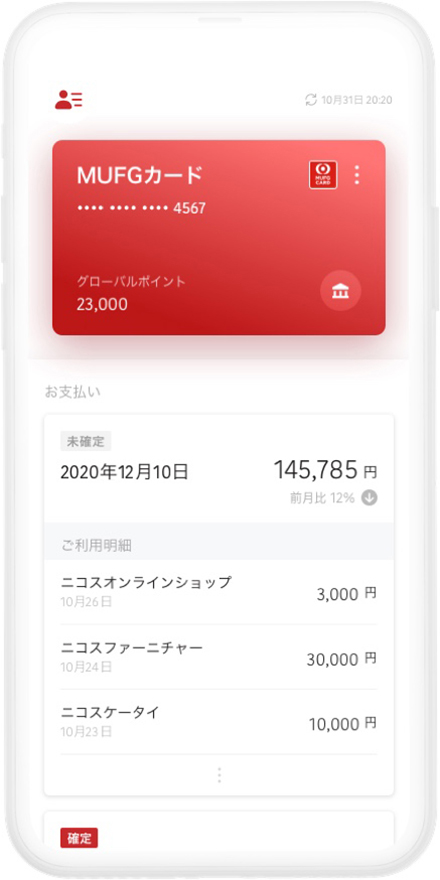

アプリで利用額をチェックする

従来、クレジットカードの利用履歴は、締め日を過ぎて金額が確定した後に、利用者に郵送で通知されていました。はがきや封書を受け取るとその場で利用履歴や支払額を確認できたのですが、現在ではWEBで確認するスタイルが主流になっています。

しかし、この形では利用者がWEBにアクセスしないことには、利用履歴や支払額を確認することができません。「面倒だから」と確認せずに放置していると、先にご紹介したような「うっかりミス」が起こる可能性があります。

そこで、大手カード会社では、より手軽に使える利用者向けのスマートフォンアプリを開発・公開しています。アプリを使えば月ごとの利用履歴や支払総額がひと目でわかります。あとは、銀行の口座残高をWEBで確認する習慣をつけておけば、「口座残高が足りなかった」ということもなくなるでしょう。

最初のうちは少々面倒かもしれませんが、慣れてしまえば難しいことではありません。日頃から利用額や残高の確認を心掛けておきましょう。

リボ払い専用のDCカード Jizile(ジザイル)で賢くお支払い

「DCカード Jizile(ジザイル)」は、毎月一定の金額を支払う「リボ払い」専用のカードです。通常のクレジットカードとは使い方が少し異なりますが、充実したサービスを付帯しています。

リボ払い専用のクレジットカード

リボ払いとは、あらかじめ決めておいた一定の金額を毎月支払う方法です。リボ払いの支払方式によっても異なりますが、例えば6万円の買い物をして毎月1万円ずつ支払う場合は、6カ月かけて代金を支払うことになります。リボ払いの支払方式には、手数料も含めた支払総額が一定になる「元利定額」と、一定の支払額に手数料を毎月加算する「元金定額」があります。

毎月の支払い額が一定なので毎月の家計が安定するメリットがありますが、使いすぎには注意が必要です。

いつでもポイント3倍

DCカード Jizileの魅力は、年会費無料でいつでもポイントが通常の3倍たまることです。たまったポイントはWEBで申し込めば1ポイント4円でキャッシュバックすることも、「DCハッピープレゼント」で欲しい商品と交換することも可能。また、dポイントといった、ほかのポイントに移行することもできます。

最大1,000万円の海外旅行傷害保険が自動付帯

DCカード Jizileには、海外旅行中の事故、病気やケガの治療費、携行品の破損・盗難などの損害を最大1,000万円まで補償する海外旅行傷害保険が付帯しています。旅行代金をクレジットカードで支払ったときだけ保険が適用される「利用付帯」とは異なり、クレジットカードを持っているだけで保険が適用される「自動付帯」なのもうれしいポイントです。

ほかにも、年会費無料のDCカード Jizileは、多くのサービスを付帯しています。計画的に利用できる人なら、そのメリットを十分に享受できるでしょう。

三菱UFJカードなら、引き落とし情報を事前にWEBサービスで確認できる

三菱UFJニコスの三菱UFJカードなら、MUFGカードアプリと連携させることで月ごとのご利用明細の確認や、利用状況の確認が簡単にできます。また、アプリ上で、分割払いやリボ払いに変更することも可能です。

アプリを使えばすぐに利用した金額を確認できるため、クレジットカードの使い過ぎを防いだり、支払日を確認したりできます。

三菱UFJカードは、初年度の年会費が無料で、年に1回でも利用すれば、翌年の年会費も無料になるので、実質無料で使うことができます。タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやローソンなどの対象店舗で三菱UFJカードを利用すると、最大19%のポイントが還元される特典を実施中です。詳細は三菱UFJニコス株式会社の「WEBサイト」にてご確認ください。ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会から3カ月間はご利用金額の最大1.6%相当のポイントが還元されるほか、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

三菱UFJカードの特長

- 年会費が実質無料で利用できる

- 対象店舗で最大19%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

個人の信用で成り立つクレジットカード

クレジットカードは「個人の信用」を担保に、後払いや分割払いを実現するシステムです。つまり、あなたとカード会社との信頼関係がすべての基本ですから、その信頼を損なうような行動は慎むべきです。

とはいえ、不測の事態はいつでも起こりうるもの。どうしても支払いができそうにないと思ったら、まずはカード会社に連絡することをおすすめします。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 |

年1回の利用で翌年も無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

1ポイント5円相当の商品に交換の場合

最大19%相当ポイント還元は2024年2月1日(木)~2024年7月31日(水)のご利用が対象

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

専門家プロフィール

- クレジットカードの利用額が支払えないときの対応は?

- クレジットカードの利用額が支払えないときは、支払日前に分割払いやリボ払いに変更して直近の支払額を抑えたり、カード会社に連絡をして支払いが遅れることを伝えたりするようにしましょう。問題となるのは信頼関係ですから、電話一本するかしないかでその後の展開が違ってくることもあります。

詳しくは「それでも払えない!最悪の事態を避けるには?」をご確認ください。 - クレジットカードの支払いができないとどうなる?

- クレジットカードの利用額が引き落としできないと、カード会社から郵便や電話で連絡がくるほか、クレジットカードが一時利用停止されたり、遅延損害金が加算されたりすることがあります。また、支払いが遅れたという情報は個人信用情報機関に記録され、新たにクレジットカードを作ったりローンを組んだりする際に影響が出てしまう可能性があります。

詳しくは「クレジットカードの支払いができないと何が起こる?」をご確認ください。 - クレジットカードの支払い遅延を起こさないようにするには?

- クレジットカードの支払い遅延を起こさないようにするには、日頃からクレジットカードの利用額や口座残高を確認するように心掛けましょう。カード会社のアプリを使えば月ごとの利用履歴や支払総額がひと目でわかります。

詳しくは「支払遅延を避けるためには?」をご確認ください。