クレジットカードの作り方は?必要なものや発行までの流れを解説

今では、ほとんどのカード会社がWEBサイトでの申し込みに対応しており、必要事項を入力するだけでクレジットカードの申請が可能です。しかし、初めてクレジットカードを申し込むときは、手続きの流れや必要書類が分からず、不安を感じることもあるでしょう。

ここでは、クレジットカードの作り方について、申し込みに必要なものや、WEBサイト上での手続きからカード発行までの流れをご紹介します。初めてクレジットカードを作る人におすすめのクレジットカードについてもくわしく解説しますので、ぜひ参考にしてください。

- クレジットカードの作り方

- クレジットカードを作るときに必要なもの

- クレジットカードの申し込みから発行までの流れ

- クレジットカードが発行されるまでの期間

- クレジットカードを申し込む際の注意点

- クレジットカードが届いたらするべきこと

- 自分にあったクレジットカードの選び方

- 収入が安定しない人でもクレジットカードは作れる?

- 10分で申し込み完了!ポイント交換手続きが不要のVIASOカード

- 初めての1枚におすすめ!年会費もポイント還元率もお得な三菱UFJカード

- 初めてゴールドカードを持つ人におすすめの三菱UFJカード ゴールド

- おすすめプラチナカード、三菱UFJカード プラチナ・アメリカン・エキスプレス®・カード

- 初めてのカードライフを存分に楽しもう

クレジットカードの作り方

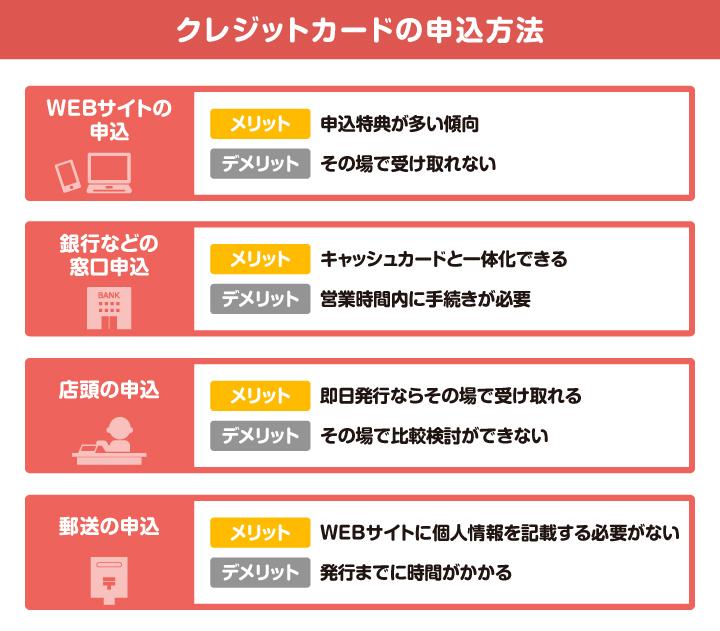

クレジットカードを作るには、カード会社のWEBサイト、金融機関の窓口、ショッピングセンターなどの店頭、郵送の4つの申込方法があります。クレジットカードの申込条件や審査内容、審査にかかる日数は、カード会社やカードの種類によって異なりますが、同じクレジットカードであれば、4つの申込方法のうちどれを選んでも基本的な審査基準に違いはありません。

ただし、クレジットカード本体が手元に届くまでの日数やクレジットカードの申込特典は、申込方法によって異なります。まずは、それぞれの申込方法のメリットやデメリットについてご説明します。

クレジットカードの申込方法

- WEBサイトで申し込む

- 銀行など金融機関の窓口で申し込む

- ショッピングセンターなどの店頭で申し込む

- 郵送で申し込む

WEBサイトで申し込む

WEBサイトからクレジットカードを申し込む場合、事前にほかのクレジットカードと比較検討しやすいというメリットがあります。

また、WEB申込限定の特典が用意されているクレジットカードも多くあります。「ポイントがもらえる」「最初の数カ月のポイント還元率が高くなる」「年会費が無料になる」など、WEB申込特典の内容はクレジットカードによって異なるため事前に確認しましょう。

クレジットカードをWEBサイトから申し込むデメリットとしては、クレジットカード本体をその場で受け取れないことが挙げられます。クレジットカードは申し込んでから、約1~3週間程度で郵送されることがほとんどです。

しかし、クレジットカードの審査に通り次第、カード情報を発行するクレジットカードも多くあります。この場合、カード会社の専用アプリやWEBサイトの会員ページなどに会員登録することでカード情報を入手できるため、クレジットカード本体が必要ないネットショッピングに利用できます。

また、クレジットカードによっては、カード情報をApple PayやGoogle Payといったモバイル決済サービスに登録すれば、実店舗でもすぐに利用が可能です。

銀行など金融機関の窓口で申し込む

クレジットカードは、銀行や信用金庫などの金融機関の窓口でも申し込みが可能です。対面であれば、相談しながら各金融機関で取り扱っているカードの中から自分にあうカードを選べるほか、スタッフの説明を受けながら申込書に記入できるため、安心して手続きを進められます。

また、申し込む金融機関に自身の口座がある場合は、キャッシュカードとクレジットカードを一体化したカードを作成できる場合もあります。

ただし、窓口での申し込みには「営業時間内に手続きが必要」「混雑時は順番待ちが発生する」といったデメリットがあるため、事前にスケジュールを確認しておきましょう。

ショッピングセンターなどの店頭で申し込む

ショッピングセンターやスーパー、家電量販店、百貨店などの店頭でクレジットカードを申し込むことも可能です。クレジットカードを店頭で申し込む場合、わからないことがあればその場で質問できるため、クレジットカードに関する不安要素を解消しやすいというメリットがあります。また、即日発行のクレジットカードであれば、クレジットカード本体をその日のうちに受け取ることが可能です。

しかし、店頭でクレジットカードを申し込む場合、その場でほかのカードと比較検討しにくくなったり、申し込める場所が限られたりする点がデメリットといえるでしょう。

郵送で申し込む

クレジットカードを申し込む際、WEBサイトに個人情報を記載するのは不安という人もいるかもしれません。そのような人にとっては、郵送でクレジットカードの申し込みができるのはメリットでしょう。

デメリットとしては、WEBサイトや店頭で申し込む場合よりクレジットカード本体が手元に届くまでに時間がかかることです。また、必要書類に不備があった場合のやりとりにも時間がかかります。

クレジットカードを作るときに必要なもの

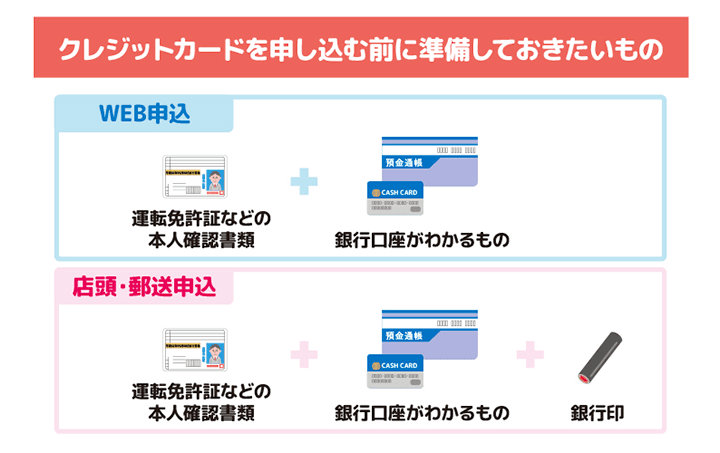

クレジットカードを作る際には、申し込む前に必要なものをそろえておけば、発行までの手続きをスムーズに進められます。ここからは、クレジットカードを申し込む前に準備しておきたい書類や、必要なものをご紹介します。

本人確認書類

クレジットカードを申し込む際には、一般的に現住所が記載されている本人確認書類が2種類必要です。これは、クレジットカードの申込者本人であることを確認するためです。また、「犯罪による収益の移転防止に関する法律(犯罪収益移転防止法)」で、カードの発行会社は、本人確認書類を7年間保存することが義務付けられています。

提出が求められる書類は、カード会社によって異なりますが、多くの場合は運転免許証やマイナンバーカードなど、氏名・住所・生年月日・顔写真などが記載されたものに加え、もう1種類の書類の提出が必要です。なお、対面での申し込みであれば、本人確認書類が1種類のみになることもあります。

本人確認書類としては、主に下記のような書類が挙げられます。(2025年12月時点)

クレジットカード申込時の本人確認書類の例

- 運転免許証

- マイナンバーカード

- パスポート(2020年2月3日以前に発行されたパスポートの場合は「所持人記入欄」のあるもの)

- 在留カードまたは特別永住者証明書

- 住民票の写し(発行日6カ月以内)

- 住民票記載事項証明書

- 印鑑登録証明書

- 戸籍の附票の写し

- 官公庁発行書類などで氏名、住所、生年月日、顔写真があるもの

住民票の写しを使用する場合は、一般的に発行日から6カ月以内などの有効期限が設定されているため、事前に確認しておきましょう。

なお、本人確認書類の住所が現住所と異なる場合、現住所が確認できる公共料金の領収書などが必要です。

また、カード会社によっては、クレジットカードをWEBサイトで申し込む際に、スマートフォンを使って本人確認書類や顔写真を撮影し、アップロードする方法を採用している場合もあります。この場合は、運転免許証やマイナンバーカードなど顔写真と現住所が確認できる証明書を1点用意すればよいケースがほとんどです。

銀行口座情報

クレジットカードを申し込む場合は、引き落とし用の口座を設定するために、口座情報がわかるキャッシュカードや通帳を準備しましょう。多くのカード会社では、WEBサイトから申し込む際に銀行口座の登録ができます。

カード会社によっては、登録する銀行口座情報で本人確認の手続きができることもあるので、申し込む際に確認することをおすすめします。

金融機関の届出印

銀行の窓口やショッピングセンターの店頭、郵送でクレジットカードを申し込む際は、基本的に金融機関の届出印の捺印が必要です。ただし、WEBサイトでの申し込みでは、インターネット上で引き落とし口座の登録を完了できる場合があり、この場合は金融機関の届出印を準備する必要はありません。

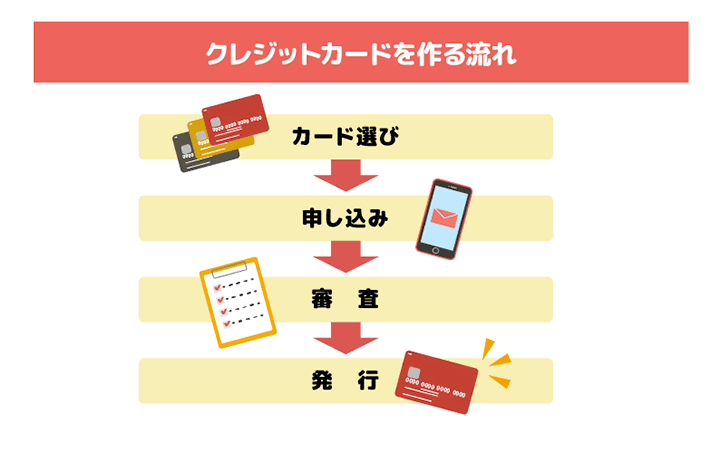

クレジットカードの申し込みから発行までの流れ

ここからは、クレジットカードを作る際に、具体的にどのように手続きを進めていくのか、WEBサイトで申し込む場合を例に見ていきましょう。

細かい手順はカード会社あるいは申し込むクレジットカードによって異なる場合がありますが、おおよその流れは変わりません。

1. クレジットカードを選ぶ

クレジットカードを選ぶ際には、自分のライフスタイルにあっているかどうかが最も重要です。

クレジットカードの種類やカード会社によって、付帯サービスは大きく異なります。例えば、旅行傷害保険は多くのクレジットカードに付帯されているサービスですが、国内と海外の両方補償されるのか、補償金額がいくらかは、クレジットカードによって違います。

また、クレジットカードの国際ブランドや年会費、ポイント還元率なども、クレジットカードを選ぶ際に検討すべき点です。

クレジットカードを選ぶときには、クレジットカードに申し込む理由を明確にし、どのような場面で使いたいのかをイメージしましょう。

2. 必要事項を入力して送信する

まず、カード会社のWEBサイトにある申し込みページを表示して、手続きを開始します。

多くの場合、クレジットカードの利用規約などが表示されるので、内容をよく確認した上で「同意する」を押し、申込者自身の情報を入力しましょう。

ここで入力する情報は、住所、氏名、生年月日、職業、勤務先、勤務先の規模、役職の有無、家族や住まいの状況など多岐にわたり、これらは「属性情報」と呼ばれます。

勤務先の規模(従業員数)など、項目によっては「不明」を選択できますが、審査をスムーズに進めるため、できるだけくわしく入力することをおすすめします。

また、申し込みの際、キャッシング枠を申し込むことも可能です。キャッシングとはクレジットカードを使って、カード会社から現金を借り入れすることです。クレジットカードの申込時に設定しなくても、カード発行後に設定できます。

リボ払いについても同様で、クレジットカード発行後に申し込みが可能です。リボ払いとは、リボルビング払いの略で、毎月の支払額を固定して、利息とともに返済していく支払方法のことを指します。高額なお買い物をしても月々の支払額は変わりません。ただし、リボ払いにすることで手数料が発生するため、利用には注意が必要です。

クレジットカードの「使用目的」では何を選択すればいい?

クレジットカードの申し込みの際には、「使用目的」を選ぶ項目があります。一般的に「生計費(決済)」または「事業費(決済)」のどちらかの選択が必要です。

クレジットカードを、日々のお買い物や遊興費、公共料金の引き落としなど、生活のために使うのであれば、「生計費」や「生計費決済」を選択します。もし、仕入れなど、会社や事業の経費を支払うために使うのであれば、「事業費」や「事業費決済」を選択しましょう。「事業費」や「事業費決済」を選択した場合、申し込んだ後に事業内容などについて、カード会社から確認の連絡が入る場合もあります。

3. 本人確認書類を送付する

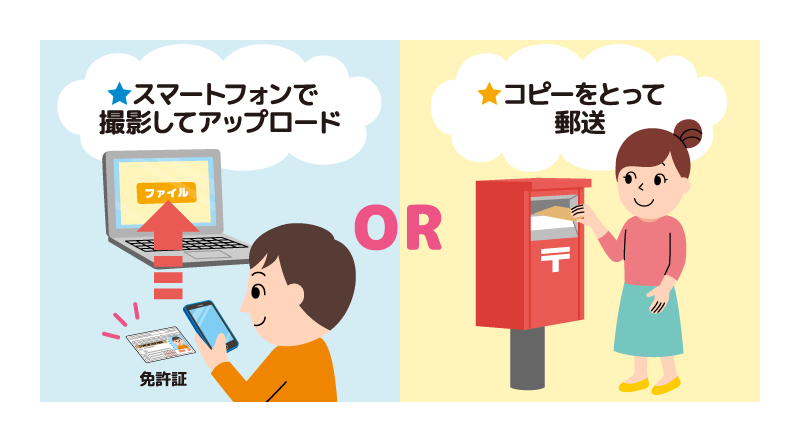

続いては、本人確認書類を送付します。運転免許証などの本人確認書類は、必要な部分をスマートフォンなどで撮影してデータをアップロードする方法と、コピーをとって郵送する方法があります。これは、カード会社によって対応が異なりますので、説明をよく読んで対応しましょう。

本人確認書類を送付したら、作業は終了です。申し込んだ内容に関する詳細がメールなどで送られてきますので、クレジットカードを受け取るまで保管しておいてください。場合によっては、申し込み内容などについてカード会社から確認の電話がかかってくることもあります。

本人確認書類の提出が不要な「オンライン口座振替」

国内の金融機関のほとんどが、「オンライン口座振替」あるいは「ネット口座振替」の対象となっています。

このような金融機関は、カード会社と連携して情報を共有するため、クレジットカードの利用代金の引き落とし銀行口座の登録により、本人確認書類の提出が不要になることがあります。

4. カード会社による審査

本人確認書類を送信、または送付したら、カード会社から審査結果の連絡が来るのを待ちます。

クレジットカードの審査や発行されるまでの時間は、カード会社によって異なりますが、一般的な傾向として、本人確認書類をカード会社に送信・送付してから、1週間程度を見ておけばいいでしょう。審査が通った後、クレジットカードが手元に届くまでの期間は、1~3週間程度です。

送信・送付した書類や申し込み内容に不備があれば、カード会社から確認の連絡が入るため、さらに時間がかかります。申込時の入力ミスや送付書類の漏れには、十分注意してください。

なお、カード会社によっては、WEBサイトでカード発行までの進捗状況を確認できるサービスを用意しているところもあります。

審査では何を調べている?

カード会社の審査内容については、くわしく公表されていませんが、属性情報以外に、他社のクレジットカードの利用額や支払状況、延滞の有無、さらには住宅や車のローンなど、個人の信用にもとづく「信用取引」の状況を確認するといわれています。こうした信用情報は、信用情報機関という政府の指定を受けた組織が管理しており、審査の際には、過去数年間の履歴が確認される仕組みです。

なお、クレジットカードの審査で、どの情報に重点を置くのかは、カード会社によって異なるといわれており、収入などの属性情報を重視する場合もあれば、信用情報の履歴を重視するケースもあります。

5. クレジットカードを受け取る

カード会社の審査が終了したらカード会社がクレジットカードを発送します。

多くの場合は郵便で「簡易書留」や「本人限定受取郵便」で送付されますが、最近は、佐川急便の「受取人確認サポート」サービスを利用するカード会社も増えています。

簡易書留は、クレジットカードに申し込んだ本人が不在でも同居している家族であれば受け取ることができますが、本人限定受取郵便、受取人確認サポートの場合は、本人でなくては受け取ることができません。さらに、受け取る際に、本人限定受取郵便は顔写真付きの本人確認書類、受取人確認サポートの場合は、運転免許証などの公的証明書と事前に登録したパスワードが必要です。

カード会社によって、クレジットカードの発送方法が異なりますので、事前に確認し、カードを受け取る際に必要なものがあれば準備しておきましょう。

クレジットカードが発行されるまでの期間

クレジットカードが発行されるまでの期間は、発行会社によって異なります。一般的には、1週間程度が目安です。審査期間も含めると、1~3週間前後でクレジットカードが手元に届くと考えましょう。

2週間以上かかる場合は、審査が長引いている可能性があります。申込内容や本人確認書類などの必要書類に不備があると、確認のために時間がかかり、発行までの日数が長くなります。

発行を早めるには、クレジットカードの利用額を引き落とす銀行口座の設定を「オンライン口座振替サービス」で行うのがおすすめです。記入内容に不備がないかをしっかりチェックした上で、審査に通るか不安な場合、カードによっては、キャッシング枠を高く設定しない、あるいは設定しないようにすると審査がスムーズになり、クレジットカードの発行が早められる可能性があります。

クレジットカードを申し込む際の注意点

クレジットカードを申し込む際には、いくつか注意しておきたいポイントがあります。特に、クレジットカードを初めて申し込む人は、下記のような点に注意しましょう。

クレジットカードを申し込む際の注意点

- 国際ブランドによっては海外で使えない場合もある

- 一度に複数枚のクレジットカードに申し込まないようにする

- 属性情報・信用情報は正しく記載する

- 支払方法を確認する

- 年齢などの申込条件を確認する

国際ブランドによっては海外で使えない場合もある

海外では国際ブランドによって、クレジットカードが利用できない場合もあるので注意が必要です。

多くのクレジットカードは、VisaやMastercard®に代表される国際ブランドと提携しており、日本国内で発行されたクレジットカードでも海外で利用できます。クレジットカードによっては複数の国際ブランドと提携しており、申し込みの際に国際ブランドを選べます。

ただし、渡航先によっては特定の国際ブランドが使えないことがあるため、クレジットカードを海外で利用する可能性がある場合は、事前にどの国際ブランドが使いやすいかを調べておきましょう。

一度に複数枚のクレジットカードに申し込まないようにする

短期間に複数枚のクレジットカードに申し込む「多重申込」は、カードの審査に通りにくくなる要因の1つです。これは、支払いの延滞をはじめとするトラブルや事故を、未然に防ぐための措置でもあります。

カード会社はクレジットカードの申込内容について、信用情報機関に情報を登録し、ほかのカード会社も照会できる仕組みです。情報の内容によっても異なりますが、クレジットカードの申込履歴はおよそ6カ月間保存されるといわれており、この期間に多数の申込履歴が残ると、信用リスクが高いと判断される可能性があります。

もし、複数枚のクレジットカードが必要であれば、まずは1枚申し込んでから、支払遅延などをせずに利用し、ある程度、クレジットカードの利用履歴であるクレジットヒストリーを積んでから別のクレジットカードに申し込むといいでしょう。

属性情報・信用情報は正しく記載する

クレジットカードの申込内容は、カード会社によって信用情報機関に登録されています。そのため、申込内容は正しく記入することが大切です。

誤った情報を記載すると、審査に影響を及ぼす可能性があるため、入力内容をよく確認した上で申し込みましょう。

支払方法を確認する

クレジットカードを利用した利用額の支払いには、いくつかの方法があります。毎月の利用をその月のうちに支払う「1回払い」や、12回・24回など回数を決めて支払う「分割払い」、ボーナスが入る月の翌月にまとめて支払う「ボーナス払い」、毎月の支払金額を固定する「リボ払い」の4つが主な方法です。

多くのクレジットカードでは支払方法を選べますが、中にはリボ払い専用のクレジットカードなどもあります。

クレジットカードを申し込む際には、支払方法についても確認しましょう。

年齢などの申込条件を確認する

クレジットカードの申し込みには年齢制限があり、多くの場合、高校生を除く18歳以上であれば申し込みが可能です。ただし、カードによっては、高校卒業年度や卒業後の進路が決まっているなど、条件次第で学生用のクレジットカードを申し込めるものもあれば、20歳以上、または29歳まで、といった年齢制限が設けられている場合もあります。

なお、学生専用のクレジットカードは卒業後、クレジットカードの更新まで同じカードを利用できる場合と、卒業と同時に一般カードに切り替わる場合があり、カードによって異なります。

クレジットカードが届いたらするべきこと

クレジットカードが届いたら、届いたカードに記載されている情報を確認します。

ここでのステップを省いてしまうと、後で困ったことになるケースもありますので注意しましょう。

記載項目に間違いがないかチェックする

まず、クレジットカード表面に記載された名前のローマ字表記が、間違っていないかを確認しましょう。特にローマ字表記がパスポートと異なる場合、海外で利用できなくなることも起こりえます。

例えば、「京子」のローマ字表記は「KYOKO」なのか、「KYOUKO」なのか、確認が必要です。もし、名前のローマ字表記に間違いがあったら、すぐにカード会社に連絡してください。

契約の内容を確認する

クレジットカードは、申し込んだ人によってご利用可能枠の金額が異なります。また、カードによって、締め日や引き落とし日も異なります。これらの契約に関する情報は、届いたクレジットカードが貼付されている台紙に記載されていますので、カードが手元に届いたら、契約の内容を確認することが大切です。

カード会社のWEBサービスに登録する

ほとんどのカード会社には、カード会員専用のWEBサービスがあるため、カードが届いたらできるだけ早く登録することをおすすめします。

一般的に、WEBサービスには、住所や引き落とし口座などのカード情報、ご利用可能枠、キャッシング可能枠などの契約内容の詳細が掲載されています。クレジットカードの締め日や引き落とし日などもWEBサービスから確認が可能です。

カード会社によっては、引っ越しなどで住所を変更する際や、引き落とし口座を変更したいときなどもWEBサービスから手続きできます。

また、カードを利用した日や場所、金額などの利用明細も記載されています。自分がクレジットカードを利用した金額を随時確認できるので、不正利用などがあった場合もすぐに気づけるでしょう。WEBサービスに登録し、こまめに利用明細を確認することで、トラブルがあったときでも早めに対応ができます。

最近ではスマートフォンで確認できるアプリを用意しているカード会社も多くあります。アプリであれば外出先などでもすぐに確認できますので、WEBサービスとあわせて登録するといいでしょう。

自分にあったクレジットカードの選び方

クレジットカードによって、ポイントプログラムや付帯サービスといった特典の内容は、大きく異なります。では、自分にあったクレジットカードはどのように選べばいいのでしょうか。

続いては、クレジットカードを選ぶときに注目したいポイントをご紹介します。

クレジットカードの選び方のポイント

- 年会費に注目する

- ポイントプログラムに注目する

- 付帯サービスや提携しているサービスに注目する

- クレジットカードのご利用可能枠に注目する

- セキュリティ・補償制度に注目する

年会費に注目する

クレジットカードには「年会費」があります。この年会費を支払うことで、さまざまなサービスや特典を受けられます。

学生向けのクレジットカードや一般カードは、年会費が無料のものも少なくありません。一方で、ゴールドカードやプラチナカードといったステータスの高いクレジットカードは、年会費も高くなりますが、その分付帯サービスが充実しています。

年会費を支払うのは年に一度ですが、クレジットカードを持つ上での負担になりかねません。年会費の有無や金額も、クレジットカードを選ぶ上で重要なポイントになります。

ポイントプログラムに注目する

ポイントプログラムは、クレジットカードのご利用金額に応じてポイントが還元されるサービスです。ポイントの還元率はクレジットカードによって異なりますが、0.5~1.0%が一般的です。

クレジットカードによっては、キャンペーンなどで還元率が高くなったり、特定の店舗での利用でポイントが数倍になったりすることもあります。

自分のライフスタイルにあわせて、お得なポイントプログラムがあるかどうかにも注目してみてください。

付帯サービスや提携しているサービスに注目する

クレジットカードにはさまざまな付帯サービスがあり、その内容もクレジットカードによって大きく異なります。

例えば、クレジットカードの付帯サービスの1つである旅行傷害保険の場合、クレジットカードによって、カードを持っているだけで適用される「自動付帯」か、旅行代金などをそのカードで支払ったときにだけ適用される「利用付帯」かが異なります。

ほかにも、ためたポイントを飛行機のマイレージに換算できたり、空港のラウンジを利用できたりするなど、特定のサービスと提携しているクレジットカードも少なくありません。

例えば、出張や旅行などで飛行機を利用する機会が多い人は、カード会社が航空会社と提携して発行する、マイレージ機能がついたクレジットカードもおすすめです。航空便の利用はもちろん、日々のショッピングでもマイルをためることができます。

クレジットカードのご利用可能枠に注目する

クレジットカードにはご利用可能枠が決められており、人によってその金額が異なります。このご利用可能枠は、カード会社が、申込者の属性情報や信用情報をもとに決定します。

カード会社によって名称が異なる場合もありますが、ご利用可能枠にはショッピング枠、割賦枠、キャッシング枠と3種類あるのが一般的です。

ショッピング枠は、クレジットカードを利用してお買い物ができる利用限度額のことです。割賦枠はショッピング枠に含まれるもので、ショッピング枠のうち、分割払いやリボ払いの利用限度額のことをいいます。

そして、キャッシング枠とはクレジットカードを利用して現金を引き出せる限度額です。

ご利用可能枠は、カードのランクによっても、その金額が変わります。

一般カード、ゴールドカード、プラチナカードと、カードのランクが高くなると、ご利用可能枠も大きくなる場合がほとんどです。クレジットカードに申し込む際は、あわせて確認してみましょう。

セキュリティ・補償制度に注目する

クレジットカードを選ぶ際には、カード会社のセキュリティ対策や補償制度に注目することも大切です。

クレジットカードの不正利用は後を絶ちませんが、各カード会社ではさまざまなセキュリティ対策を講じており、損害を被った場合の補償制度があります。また、クレジットカードによっては、会員規約に基づき、カードで購入した商品の紛失や破損に対して補償制度を設けているものもあります。

収入が安定しない人でもクレジットカードは作れる?

安定した収入のない学生や仕事をしていない主婦でも、クレジットカードを持つことは可能です。ここからは、年齢や職業別に、クレジットカードの申込条件について解説します。

18歳以上の学生の場合

学生であっても、高校生を除いて18歳以上であれば、クレジットカードに申し込むことが可能です。ただし、高校卒業年度から発行できるクレジットカードもあります。カード会社によっては、申し込むときには、年収などの収入に関する記載が必要になりますが、学生の場合は、アルバイトなどの時給や日給、月給をもとに計算して記入します。アルバイトをしていない場合は、正直に0円と記入しましょう。

また、各カード会社では、学生専用のクレジットカードを発行しています。通常のクレジットカードよりも審査の基準が緩やかなので、学生でクレジットカードを申し込む際には、下記のような特長を持つ学生専用のクレジットカードに申し込むことをおすすめします。

学生におすすめのクレジットカードの特長

- 年会費が無料

- 旅行傷害保険が付帯している

- 申込条件に該当している

収入が限られている学生には、年会費無料のクレジットカードがおすすめです。また、旅行を計画している人には旅行傷害保険の付帯しているクレジットカードがいいでしょう。ただ、クレジットカードによっては補償の範囲が「海外旅行のみ」といった条件が付いている場合もあり、あらかじめ付帯する保険の内容を確認することをおすすめします。

なお、クレジットカードの中には、「学生不可」という条件が付けられているものもあるため、学生でも契約できるかを確認することも大切です。

主婦・主夫の場合

仕事をしていない専業主婦・主夫でも、クレジットカードを持つことができます。クレジットカードの審査の項目は、収入だけでなく、世帯年収や預貯金額といった信用情報も判断材料に含まれるためです。

また、結婚前に使っていたクレジットカードの名義を変更して、引き続き使用できます。主婦・主夫がクレジットカードを持つ場合は、下記のようにポイント還元率を優先するといいでしょう。

主婦・主夫におすすめのクレジットカードの特長

- ポイント還元率が高い

- 生活圏内にある店舗でポイントがたまる

- 公共料金の支払いなどでポイントがたまる

家事を行う専業主婦・主夫の場合、スーパーやコンビニ、ファストフードなど、よく利用する店舗で還元率が高くなるクレジットカードを選ぶのもおすすめです。また、家賃や税金のほか、電気・ガス・水道などの公共料金などの支払いに使うと、固定費を支払うだけで、効率良くポイントをためることができます。

新社会人の場合

新社会人になったばかりで、年収が低い、または年収がわからないという場合でも、クレジットカードを申し込むことができます。

クレジットカードの審査の項目は収入だけではなく、勤務先やその規模などの情報も審査項目に含まれます。年収がわからないときは、「初月の総支給額×12カ月」で計算して記入し、税金や保険料などが引かれる前の「総支給額」を記入しましょう。

新社会人向けのクレジットカードは、年会費の負担がなく、ゆくゆくはランクアップが狙えるクレジットカードを選ぶのがおすすめです。

新社会人におすすめのクレジットカードの特長

- 年会費の負担がない

- ポイント還元率が高い

- ゆくゆくはランクアップが狙える

新社会人になると、一人暮らしを始めたり、仕事での立替清算を行ったりするため、出費の多い月があるかもしれません。まずは、年会費が無料など負担のないクレジットカードを選びましょう。

また、ポイント還元率に注目するとお得に活用できます。多くのクレジットカードには、「〇〇円につき1ポイント」といったポイント制度があるため、コンビニやスーパーなどよく使うお店やサービスで還元率の高いクレジットカードを選ぶのがおすすめです。

なお、ゴールドカードやプラチナカードなどのステータスカードを持つには、カードの利用頻度が多く、支払遅延などがないクレヒスを積む必要があります。そのため、新社会人のタイミングで上位カードがあるクレジットカードを選んでおけば、よいクレヒスを積むことで将来ステータスカードへのランクアップを目指せます。

10分で申し込み完了!ポイント交換手続きが不要のVIASOカード

三菱UFJニコスが発行する「VIASOカード」は、年会費無料でポイント還元率もお得なクレジットカードです。WEBサイトでのお申し込みなら、約10分で手続きが完了します。申し込み内容に問題がなければ、最短翌営業日に発行される点もうれしいポイントです。

続いては、VIASOカードの特典や魅力について、くわしく見ていきましょう。

VIASOカード

ポイント交換手続き不要!

- 年会費

-

無料

- ポイント還元率

-

0.5%

1,000円で5ポイントたまる

- ポイント優遇

-

- 携帯電話やインターネット、ETCのご利用でポイント2倍!

- POINT名人.comのご利用で賢く、お得にポイントがたまる!

- ポイント

還元方法 -

たまったポイントは1ポイント1円でオートキャッシュバック

ポイントが賢く、お得にたまる

VIASOカードは、充実したポイントプログラムが魅力です。月々支払う携帯電話料金やインターネット料金をVIASOカードで支払うと、たまるポイントは通常の2倍になります。さらに、いつものネットショッピングの際にPOINT名人.comを経由してお買い物いただくと、カードの基本ポイントに加えてボーナスポイントがもらえます。

ネットショッピングを普段よく利用しており、効率良くポイントをためたい人におすすめです。

ポイントはオートキャッシュバック

VIASOカードは、1ポイント1円でオートキャッシュバックされます。ポイントを商品に交換する手続きが面倒だったり、忙しくて有効期限を忘れてしまったりする人もいるでしょう。

その点、VIASOカードであれば、手続き不要でオートキャッシュバックされるため、便利でたまったポイントを使い損ねる心配もありません。

スタイリッシュなデザイン

VIASOカードは、ピーコックグリーンやダークグレーをベースにしたスタイリッシュなデザインで、どんなシーンにもぴったりあいます。

また、人気のキャラクターのデザインを選ぶことも可能です。

くわしくは「選ぼう!VIASOカード」をご確認ください。

初めての1枚におすすめ!年会費もポイント還元率もお得な三菱UFJカード

「三菱UFJカード」は、18歳以上の学生(高校生を除く)(*)から持つことができるクレジットカードで、ご利用可能枠は、社会人なら最高100万円まで、学生なら最高30万円まで設定ができます。高校卒業年度の10月1日以降のお申し込み、かつ卒業後の進路が決まっている場合は学生用のクレジットカードをお申し込みいただけます。

三菱UFJカードは、年会費が永年無料でタッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン‐イレブンやオーケーなどの対象店舗(*1)で三菱UFJカードを利用すると、ご利用分の最大20%(*2)相当のポイントが還元されます。

ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

そのほか、「MDCアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

三菱UFJカードの特長

- 年会費が永年無料で利用できる

- 対象店舗(*1)のご利用分が最大20%(*2)ポイント還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- MDCアプリのWEB明細を家計簿代わりに使える

- (*1)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

- (*2)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

- (*2)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

初めてゴールドカードを持つ人におすすめの三菱UFJカード ゴールド

三菱UFJニコスの「三菱UFJカード ゴールド」は、タッチ決済対応で、ポイントプログラムやグルメセレクションなどのサービスが充実しているゴールドカードです。学生を除く20歳以上の人がお申し込みいただけます。WEBサイトからのお申し込みなら、初年度の年会費が無料になるので、初めてゴールドカードを持つ方でも安心です。

三菱UFJカード ゴールドは、セブン‐イレブンやオーケーなどの対象店舗(*1)で利用すると、ご利用分の最大20%(*2)のポイントが還元されるので、日常使いでお得にポイントをためられるでしょう。また、年間100万円以上利用すると、最大1万1,000円相当のポイントがプレゼントされます。

さらに、グルメセレクションとして、厳選された国内のレストランでコースメニューをおとな2名以上で利用する際に、1名分の料金が無料になるサービスが付帯されているので、ゴールドカードならではの特典をお楽しみいただけます。対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

三菱UFJカード ゴールドの特長

- WEBサイトからのお申し込みで初年度の年会費が無料になる

- 対象店舗(*1)のご利用分が最大20%(*2)ポイント還元される

- 年間100万円以上を利用すると、1万1,000円相当のポイントがもらえる

- タッチ決済対応で、スピーディーに支払いができる

- 厳選された国内のレストランにて大人2名以上で利用した場合、1名分の料金が無料になる

- (*1)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

- (*2)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

- (*2)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

おすすめプラチナカード、三菱UFJカード プラチナ・アメリカン・エキスプレス®・カード

「三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード」は、実用性とステータス性を兼ね備えたプラチナカードです。三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードでは、国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できます。

また、上質なホスピタリティをご提供するコンシェルジュサービスをはじめ、空港から自宅へ配送が可能な手荷物空港宅配サービスなどのきめ細かなサービスを受けられるのは、ランクの高いプラチナカードならではといえるでしょう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの特長

- 24時間・365日のコンシェルジュサービスを利用できる

- 海外旅行傷害保険で最高1億円まで補償される(海外旅行傷害保険の自動付帯分は最高5,000万円)

- 国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できる

- 空港から自宅までの手荷物空港宅配サービスがある

初めてのカードライフを存分に楽しもう

初めてのクレジットカードは、申し込みの手続きをする際に緊張してしまうかもしれません。また、書類を用意したり必要事項を記入したりと、「面倒そうだな」と思う人もいるでしょう。

しかし、最近は多くのカード会社でWEB申し込みができるようになり、手続きも10分程で完了します。自分にあったクレジットカードを選んで、快適なカードライフを楽しんでください。

-

2025年2月時点の情報に基づき作成しております。

-

記事内容については執筆時点から情報が改定される場合があります。最新情報は公的機関のWEBサイトや公式サイトなどをあわせてご確認ください。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールド |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 永年無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 永年無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

- クレジットカードを作るときに必要なものは?

- クレジットカードの申し込みの際には、基本的に「本人確認書類」と「銀行口座情報」「金融機関の届出印」が必要になります。本人確認書類は、カード会社によって異なりますが、氏名、住所、生年月日、顔写真がある運転免許証やマイナンバーカード、パスポート、在留カードまたは特別永住者証明書などです。そのほか、顔写真付きの書類がない場合などは、住民票の写し、住民票記載事項証明書、印鑑登録証明書、戸籍の附票の写し、官公庁発行書類なども対象になることもあります。

なお、WEBサイトでの申し込みでは、インターネット上で引き落とし口座の登録を完了できる場合があり、この場合は金融機関の届出印を準備する必要はありません。

くわしくは「クレジットカードを作るときに必要なもの」をご確認ください。 - クレジットカードの申し込みから発行までの手順は?

- WEBサイトで申し込む場合は、カード会社の申し込みページで必要情報を入力し、本人確認書類をWEBサイトにアップロードするかコピーを送付します。カード会社による審査が行われ、審査が通ればクレジットカードが発行されます。今はWEBサイトでの申し込みが主流ですが、カード会社によっては、銀行の窓口やショッピングセンターの店頭、郵送での申し込みも可能です。

くわしくは「クレジットカードの申し込みから発行までの流れ」をご確認ください。 - クレジットカードの申し込み手続きは面倒?

- クレジットカードの申込手続きそのものはできるだけ簡単にできるよう配慮されているため、心配ありません。

年会費無料でポイント還元もお得な「三菱UFJカード」や「VIASOカード」は、WEBサイトでの申し込みでスムーズにお手続きが完了します。

くわしくは「初めての1枚におすすめ!年会費もポイント還元率もお得な三菱UFJカード」「10分で申し込み完了!ポイント交換手続きが不要のVIASOカード」をご確認ください。 - クレジットカードを選ぶポイントは?

- クレジットカードのポイントプログラムや付帯サービスなどを検討し、自分のライフスタイルにあったカードを選びましょう。

クレジットカードを所有することが経済的な負担とならないよう、年会費の有無や金額もあわせて確認することをおすすめします。

くわしくは「自分にあったクレジットカードの選び方」をご確認ください。 - クレジットカードは何日で作れる?

- クレジットカードが発行されるまでの期間は、発行会社によって異なります。一般的には、1週間程度が目安です。審査期間も含めると、1~3週間前後でクレジットカードが手元に届くと考えましょう。

2週間以上かかる場合は、審査が長引いている可能性があります。申込内容や本人確認書類などの必要書類に不備があると、確認のために時間がかかり、発行までの日数が長くなります。

くわしくは「クレジットカードが発行されるまでの期間」をご確認ください。 - クレジットカードはどこで作れる?

- クレジットカードを作るには、カード会社のWEBサイト、金融機関窓口、店頭、郵送の4つの申込方法があります。クレジットカードの申込条件や審査内容、審査にかかる日数はクレジットカードやカード会社によって異なりますが、同じクレジットカードであれば、いずれの申込方法を選んでも違いはありません。

くわしくは「クレジットカードの作り方」をご確認ください。